インデックス投資で月5万円積み立てるとどうなるの?

インデックス投資で月5万円をどう運用すすればいい?

この記事では、上記のような疑問にお答えします。

本記事のポイント

・インデックス投資で月5万円をどう運用するべきか?

・月5万円の投資で効率をあげる方法

「インデックス投資を始めようと思うけど、月5万くらいでいいのかな?」

「月5万じゃ全然増えない?」

このように考えていませんか?

この記事では、月5万円を積み立てた場合のシュミレーション結果、モデルケースを紹介しています。

最終的にどうなるか分かっていれば、そもそも投資すべきなのか?、もっと金額を増やすべきか?、という意思決定も楽になります。

また、投資を継続するモチベーション維持にもつながります。

これから投資を始めたい人、すでにインデックス投資をしている人は必見です。

はじめまして!マンモスです。

投資歴15年、インデックス投資は現在8年間継続中です。

2021年4月に資産3000万円を達成しました。

そんな私が、「【インデックス投資】月5万円を積立投資すると何が起こるのか?」を解説します。

【インデックス投資】月5万を積立投資すると何が起こるのか?

インデックス投資で月5万円を積み立て続けた場合、投資期間によっては2000万円~5000万円くらいの資産を作ることが可能です。

まずはシュミレーション結果をご覧下さい。

月5万円を投資した場合のシュミレーション結果

| 年利 | |||

| 積立期間(年) | 5% | 6% | 7% |

| 5 | 3,400,304円 | 3,488,502円 | 3,579,645円 |

| 10 | 7,764,114円 | 8,193,967円 | 8,654,240円 |

| 15 | 13,364,447円 | 14,540,936円 | 15,848,115円 |

| 20 | 20,551,683円 | 23,102,045円 | 26,046,333円 |

| 25 | 29,775,485円 | 34,649,698円 | 40,503,585円 |

| 30 | 41,612,932円 | 50,225,752円 | 60,998,550円 |

上記の表は月5万円を積み立てた場合のシュミレーション結果です。

年利は5~7%で計算しています。

※全て楽天証券の積立かんたんシミュレーションで計算しています。

年利5~7%というのは、インデックス投資において非現実的な利回りではありません。

歴史上の平均利回りがこれくらいのため、いたって現実的な数字です。

ちなみに、リーマンショック以降から現在(2021/07)まで、アメリカに投資した場合の年利は10%越えが当たり前だったよ。

※この年利の根拠、詳細は下記の記事をご覧下さい。

上記の表のように、積立期間が20年を超えると、資産は2000万円を超えてきます。

利回りによっては、積み立て期間30年を経過すると5000万円を超えます。

基本的に期間が延びるほど、複利効果によって資産の上昇率が上がってきます。

※以下の図のように、投資期間の後半ほど資産の伸びが加速する。

出所:楽天証券積立かんたんシミュレーション

でもさ、所詮シュミレーションだよね・・・

ここ10年くらいは、現実にこれ以上の結果になっていました。(利回り10%越え)

また、私自身は15年かけて資産3000万円に到達しました。

(月5万以上投資してます)

ギャンブルのような投機をせず、まっとうに投資を10年以上続ければ、だれでもそれなりに資産を作ることは可能です。

興味があれば、以下の記事もご覧ください。

モデルケースになると思います。

月5万投資できれば老後は余裕のある暮らしができる

上記のシュミレーションのように、時間さえかければ数千万円の資産を作ることも可能です。

一時期話題になった、老後資金2000万問題も40歳くらいから月5万のインデックス投資をすれば余裕でクリアできます。

退職金など考慮すれば、50歳から投資を始めても余裕で間に合うでしょう。

20代、30代で投資を始めていれば、さらに余裕があります。

月5万のインデックス投資をすれば老後資産5000万円も狙えます。

投資開始時期が早ければセミリタイア、FIREも可能

月5万円のインデックス投資を早い段階で始めることができれば、セミリタイア、FIREなども可能になります。

セミリタイア、FIREなどは本人の金銭感覚にもよりますが、3000万円くらいから可能です。

新卒から地道にインデックス投資を始めていれば、40代半ばくらいには正社員に拘らずとも、パート、アルバイトなどでのんびりした生活をすることもできます。

また、セミリタイア、FIREを目指すのであれば、可能な限り早い段階で家、マンションなどを買い、ローンを返済し終えておくのもおすすめです。

リタイア後の住宅コストを気にしなくてもいいため、セミリタイア、FIREの難易度が下がります。

さらに、セミリタイア、FIREするまでに、副業など事業収入を育てておけば、かなり安全にセミリタイア、FIREが可能になるでしょう。

上記のように、インデックス投資に月5万円積み立てることができれば、人生の選択肢が大きく広がります。

インデックス投資で月5万をどう運用するべきか?

月5万円という投資金額は、資産を形成するにあたり少ない金額ではありませんが、けっして多い金額とも言えません。

老後資金を作るのに20年程度はかかり、セミリタイア、FIREをするにはさらに期間が延びるからです。

そこで、「どのように運用すべきか?」という点について解説します。

資産を増やしたいなら株の構成比率が高いファンドを選ぶ

資産を増やすことに焦点を当てるのであれば、株を中心としたインデックスファンド、ETFに投資しましょう。

以下の図のように、様々な資産のなかで株のトータルリターンが圧倒的です。

債権は良くも悪くも資産としてのリスクが株より低く、株に比べ価格が下がりにくく、上がりにくい傾向にあります。

資産を増やすことに特化するのであれば、株のインデックスファンド、ETFを選択しましょう。

出典:ジェレミー・シーゲル著 株式投資

インデックス投資家界隈でよくおすすめされるのは、アメリカのS&P500に連動するファンドです。

おすすめされる理由はシンプルで、S&P500は最強の指数と呼ばれることが多いためです。

以下のグラフはS&P500に連動するETF「VOO」です。

ここ5年くらいのリターンを年利換算すると年利16.10%程度でした。(データは2021年3月のもの)

この利回りなら、月5万円でも17年で5000万円、21年で1億円に到達します。

ただし、今は利回りが高いけど、いずれは平均の7%くらいに回帰すると思うよ・・・・

さすがにこの高い年利がず~と続くと思うのは、楽天的すぎでしょ。

bloombergより引用

SP500に連動するETF 「VOO」

自分好みのポートフォリオを組む

インデックス投資は期間が延びるほど勝率が上がります。

およそ5年程度続けることでほぼほぼプラスになり、15年以上になるとほぼ負け無しです。

この年数は対象の指数によって若干変わるよ。

目安として覚えておこう。

※インデックス投資と期間の関係については、こちらの記事をご覧下さい。

上記のようなこともあり、長く投資を続けるためには、自分が納得できるポートフォリオであることが重要です。

ポートフォリオを組むにあたって、月5万円という金額の場合、株式投資であればほとんど選択肢がありません。(単元未満株を除く)

しかし、インデックスファンド、ETFであればかなり多くの選択肢があります。

そもそも、インデックスファンドであれば100円から投資が可能です。

よって、月5万円でも特定のインデックスファンドに拘らず、選びたい放題であり、自分好みのポートフォリオを組めます。

また、米国上場のETFであれば、1株から買うこともでき、1株数千円~5万程度で買うことができます。

上記のことから、株を中心とした自分好みのポートフォリオを作りましょう。

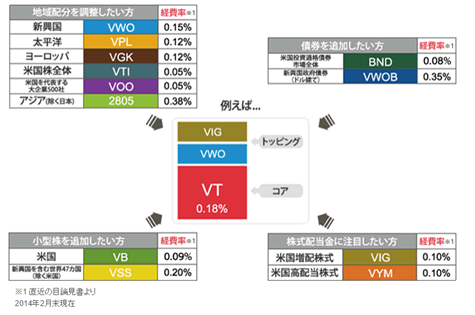

※インデックス投資(ETF)でのコアサテライト戦略の一例

出所:SBI証券

目的を絞った運用をしたほうがいい

インデックス投資をするにあたり、その目的を絞ることをおすすめします。

例えば、「50歳までに7000万円作ってFIREしたい」、「60歳までに老後資金2000万円を作りたい」などです。

目標を立てることで、「何年運用し、どんなインデックスファンドに投資すべきか?」という方向性が決まります。

また、長期間投資を続けるモチベーションにもなります。

目的をもって、それに合った資産運用をすることが成功のコツです。

月5万円の投資で効率をあげる方法

インデックス投資で月5万円を投資し、さらに効率をあげる方法を解説します。

NISAを利用して節税する

NISAとは少額投資非課税制度のことです。

NISAを利用することで、株や投資信託売却時の税金を節税することができます。

節税することで、無駄なく利益を得ることができます。

株、投資信託の税金はざっくり20%程度です。

100万円利益をだせば、その内20万円が税金で引かれます。

NISAは条件付きで非課税にできます。

絶対使いましょう!

※インデックス投資にかかる税金、各NISAについては以下の記事で詳しく解説しています。

証券会社のお得サービスをフル活用する

証券会社のサービスをフル活用することで、効率よく投資ができます。

おすすめは楽天証券のサービスです。

お得サービス①

楽天証券では、楽天カードで投資信託を買うことで1%の楽天ポイントがもらえます。

※毎月上限5万円まで。

その楽天ポイントで投資信託を買うことができます。

※毎月フル活用すれば、年間6000ポイント分になります。

お得サービス②

楽天証券と楽天銀行の口座を連携させることで、楽天銀行の金利が5倍の0.10%になります。

(楽天マネーブリッジというサービスです。)

メガバンクの金利が0.001%のため、かなりお得です。

金利分は投資に回して、投資金額の底上げをしましょう。

私自身は上記の2つのサービスを使って投資してます。

どちらもお得ですが、特に気に入っているのは楽天銀行の金利アップのほうです。

このサービスを使うまで、金利の振り込みは1円とか数円単位でしか経験がありませんでした。

しかし、楽天銀行にお金を集中させていたら、数千円の金利が振り込まれ、金利の多さに驚いたことがあります。

まとめ

「【インデックス投資】月5万円を積立投資すると何が起こるのか?」のまとめです。

・月5万投資できれば老後は余裕のある暮らしができる。

・投資開始時期が早ければセミリタイア、FIREも可能。

・資産を増やしたいなら株の構成比率が高いファンドがおすすめ。

・長期継続のためには、自分好みのポートフォリオを組むほうがいい。

また目的を絞った運用をしたほうがいい。

・月5万円の投資で効率をあげるには、NISAによる節税と証券会社のサービスをフル活用しよう。