インデックス投資って、50代から始めてもまだ

間に合う?

50代におすすめのインデックス投資のやり方を教えて!

この記事では、上記のような疑問にお答えします。

本記事のポイント

・50代におすすめのインデックス投資のやり方

・50代からの投資は出口戦略が重要

「もう、定年も近いし老後に備えて投資でも始めようかな・・・」

「老後は自由に暮らしたいから、資産を増やしたい・・・」

このように思っている人は多いのではないでしょうか?

この記事では、50代から投資を始めたい人に向けて、あくまでも中立的な立場でどう投資すべきか?、ということを解説しています。

この記事を通して、「本当に自分には投資が必要なのか?」ということを考えるきっかけになれば幸いです。

はじめまして!マンモスです。

投資歴15年、インデックス投資は現在8年間継続中です。

2021年4月に資産3000万円を達成しました。

そんな私が「【インデックス投資は50代からでも間に合う?おすすめ運用方法」を解説します。

インデックス投資は50代からでも間に合う?

結論から申し上げますと、50代からインデックス投資を始めても間に合います。

ただし、50代から投資を始めるということのリスクは覚悟すべきです。

このリスクとは、投資本来のリスクとは別に、50代から投資を始めることのリスクを指します。

それでは、それぞれ順を追って解説しています。

結論 理論上は50代でも間に合う

50代からインデックス投資を始め、資産を増やすことは十分可能です。

この根拠は投資期間と利回りです。

まず前提知識として、インデックス投資の年平均リターンは5~8%程度です。

※利回りの根拠については下記記事で詳しく解説しています。

ただし、この年平均リターン5~8%とは、毎年この範囲に収まるわけでなく、マイナスになる年も含めて、この程度の平均リターンになる、という点に注意しましょう。

さて、マイナスになる年もあると前述しましたが、いったいどの程度の期間継続すれば投資で利益が得られるのか?

その答えは、約5年間投資を継続すれば、ほぼほぼ利益がでている状態になると言えます。(S&P500の場合)

※以下のグラフ参照。

出典:チャールズ・エリス著 敗者のゲーム

さらに、約15年程度の保有期間であれば、損失を被る確率ほぼ無くなります。

このことから、50代からインデックス投資で資産を増やすことは十分に可能です。

※インデックス投資を長期間続ける重要性については、下記の記事で解説しています。

本当にインデックス投資が必要かは冷静に考えるべき

50代からインデックス投資を始めても利益を出すことは可能です。

しかし、本当にインデックス投資をする必要があるのか、ということをよく考えてから始めるべきです。

なぜなら、50代で投資に失敗してしまうと、老後のQOL(生活の質)が極端に下がる可能性があるからです。

また、50代という年齢は、他の年代にくらべリスク許容度が高いとは言えません。

20代、30代であれば、投資に失敗して無一文になったとしても、いくらでも挽回できるチャンスがあります。

これは、給料が上昇していき、労働期間も十分あるからです。

たいして、50代は投資に失敗してしまうと、挽回するチャンスが相当限られます。

以上より、50代からインデックス投資を始める前に、本当に必要か?ということを冷静に考えましょう。

※投資において一番重要なことは、リスク許容度内で投資することです。

下記の記事で詳しく解説しています。

50代からのインデックス投資は目的を明確にすることが重要

50代からのインデックス投資を失敗させないために、投資の目的を明確にすることが重要です。

特に考慮したいのが以下の点です。

・蓄えが十分なのであれば、リスクを取ってまで投資する必要があるか?

・蓄えが不足しているのであれば、より確実な副業などではダメなのか?

・インデックス投資で資産を増やすことを当てにし過ぎていないか?

(投資でそんなに都合よくお金は増えませんよ・・・)

・資産を増やすことより、資産防衛がしたいのか?

・ただなんとなく投資デビューしたいと思っていないか?

・とりあえず退職金で投資でも始めよう、なんて考えていないか?

私個人としては、老後の蓄えが十分あり、リスクを取っても全然余裕、という場合や、貯金をインフレリスクから守るため、資産防衛の一環としてインデックス投資したい、というのであれば問題ないと思います。

しかし、老後の蓄えが無く、急いで資産を作る必要がある、という場合や、退職金が入ったから何となく・・・、というのであればインデックス投資をおすすめできません。

理由は2つ

②余裕のない人が投資をすると、資産減少の恐怖に耐えられないから。

①について

資産運用の基本は、年齢とともにリスクを下げていくことです。

これは、年齢とともにリスク許容度が低下するからです。

もし、50代まで築いた資産は貯金のみという場合、これから投資を始めようとするのは、年齢とともにリスクを下げるという投資の基本と真逆のことをすることになります。

②について

インデックス投資でも、普通に元本割れする機会はあります。

私はもう8年継続してますが、それでも元本割れはたまに発生します。

余裕がない人が投資をすると、元本割れに耐えられず、損で終わる可能性が高いです。

このような理由から、老後の蓄えに余裕がない人や、なんとなく投資でも始めようと思っている人にはおすすめできません。

退職金を全部投資に回して損をするというのは、失敗のテンプレなので注意しよう。

50代におすすめのインデックス投資のやり方

50代におすすめのインデックス投資のやり方を紹介します。

・ハイリスク商品は避ける

・高配当インデックスもおすすめ

※50代から投資を始めたい人に役立つ記事です。参考にどうぞ。

幅広い資産クラスへの分散がおすすめ

インデックス投資とは、何も株だけが対象になるわけではありません。

債権やREIT(不動産)、などもあります。

50代からのインデックス投資であれば、株のみのインデックスファンドに拘らず、債券のインデックスファンドなどもポートフォリオに組みこみましょう。

なぜなら、債券の金融商品としての特性は、株に比べ、ローリスク、ローリターンとなるため、債券をポートフォリオに組みこむことで、資産全体のリスクが軽減されるからです。

つまり、株だけのポートフォリオに比べリスクを抑え、安定して運用できます。

50代であれば、老後は間近であるため、リスクを取って大きく増やすより、安定して増やす、もしくは資産防衛が重要になってきます。

このことから、株だけのポートフォリオより、様々な金融商品を組み込み、安定して運用できるポートフォリオがおすすめです。

具体的なインデックスファンドを挙げると、セゾン・バンガード・グローバルバランスファンドがおすすめです。

セゾン・バンガード・グローバルバランスファンドは、株50%、債券50%の資産構成になっています。

また、投資対象は世界全体です。

つまり、これ1本で世界全体の株、債券にバランスよく投資できます。

※セゾン・バンガード・グローバルバランスファンドは私がインデックス投資を開始した当初に保有していたファンドでもあります。

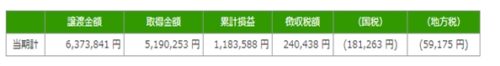

ETFのVTに乗り換えるために全て売却しましたが、5年で120万近い利益になりました。

ハイリスク商品は避ける

50代という年齢を考慮すると、決してリスク許容度が高いとは言えません。

そのため、新興国など、不安定な投資先を選ぶのは避けたほうが無難です。

また、特定分野に投資するテーマ型のファンドも避けることをおすすめします。

繰り返しになりますが、50代から投資を始めることは、20代、30代で投資を始めることに比べ、リスクが高くなります。

投資に失敗するということは、老後の生活が破綻する可能性もあり、挽回する機会も限られるからです。

よって、ハイリスクな投資先は避けるべきです。

高配当インデックスもおすすめ

インデックス投資に高配当インデックスを組み合わせて運用することもおすすめです。

高配当型のインデックスファンド(ETF)は、配当利回り2~7%程度と多めの配当を貰うことができます。

高配当インデックスを活用することで、年金+アルファの収入を得ることが可能になり、安定したキャッシュフローを得ることができます。

豊かな老後を目指すのであれば、ポートフォリオに高配当インデックスを組み込むのも選択肢の一つです。

トータルリターンを重視したいのであれば、高配当インデックスは必要ありませんが、安定したキャッシュフローを得るという意味では通常のインデックスファンドよりおすすめです。

私自身もSPYD、VYM、HDVなどの高配当ETFを保有しています。

トータルリターンが下がることは理解していますが、配当を受け取ることは投資のモチベーション維持につながるためです。

トータルリターンを重視するか、安定したキャッシュフローを重視するかは好みの問題ですので、ポートフォリオを組むうえで、選択肢のひとつとして覚えておきましょう。

※以下の記事で、私のポートフォリオを公開しています。

50代からの投資は出口戦略が重要

50代からインデックス投資を始める場合、出口戦略が非常に重要になってきます。

そこでおすすめの出口戦略を2つ紹介します。

②一定比率で取り崩す

50代の出口戦略① 一括で売却する

まず1つ目の出口戦略は、あらかじめ目標金額などの資産運用のゴールを決めておき、それに到達したら全て売却してしまうという方法です。

50代以降は投資に失敗して老後資金を失う、というのが最悪なパターンです。

また、投資に回すお金が多いほど、資産価値の変動幅が大きくなり、精神衛生上よろしくありません。

なので、利益が出ているうちに、サクッと全部売ってしまう、というのが一括売却の考え方です。

その後もあえて資産を増やすという意味では、投資の必要もないでしょう。

老後どのくらいの資産が必要かを事前に把握しておけば、無駄にリスクをとって資産を増やす必要はないでしょう。

「足るを知る」ことが大事です。

50代の出口戦略② 一定比率で取り崩す

投資の出口戦略に4%ルールという考え方があります。

これは、毎年資産の4%づつ取り崩すことによって、利確しつつ資産を増やしていく方法です。

その中で、4%ルールで資産を取り崩したときに、資産が残っている確率も調査されており、30年の時間経過でも、破産することなく90%越えの確率で資産が残っているという結果でした。

4%ルールで資産を取り崩していくと、リスクはあるものの、30年たっても資産が残っているため、寿命が尽きる前に資産が尽きる、という状況を回避できます。

一括で売却するのに抵抗を感じるのであれば、こちらの方法がおすすめです。

※より詳しい4%ルールの解説は、下記の記事をご覧ください。

まとめ

「インデックス投資は50代からでも間に合う?おすすめ運用方法を解説」のまとめです。

・ただし、本当に投資すべきかはよく考えるべき

・特に投資の目的を明確にすることが大事

・50代におすすめのインデックス投資のやり方

→幅広い資産クラスへ分散する

→ハイリスク商品は避ける

→高配当インデックスもおすすめ

・50代からの投資は出口戦略が重要

→おすすめの出口戦略① 目標金額を決め、一括で売却

→おすすめの出口戦略② 一定比率で取り崩す

50代は投資を始める最後のチャンスです。

また、仮に資金が潤沢にあっても投資初心者であることには変わりなく、序盤はうまくいかないことを考慮する必要があります。

そのような点も含め、投資をすべきか?、ということを冷静に判断したうえでインデックス投資を始めましょう。

.jpg)