インデックス投資って儲けたら税金かかるの?

税金とか払ったことない・・・・

めんどくさいから簡単にならない?

本記事のポイント

・税金が発生するタイミング

・税金の払い方 ← 重要

・節税してインデックス投資のトータルリターンを増やす方法

インデックス投資に限らず、税金の払い方を知らない人は意外に多いのではないでしょうか?

会社員であれば会社が納税してくれますし、その他のことでも知らない間に税金が取られていたりと、普段どの程度税金を払っているか、税金をどう払うかをあまり気にする必要がありません。

しかし、株やFXなどの投資はそうはいきません。

儲けた分はしっかり納税する必要があります。

この記事では、インデックス投資で税金がいくらかかるのか?、どう払うのか?、ということを中心に解説していきます。

はじめまして!マンモスです。

投資歴15年、インデックス投資は現在8年間継続中です。

約2600万円を運用しています。

そんな私が、「インデックス投資の税金」について解説します。

インデックス投資にかかる税金とは?

インデックス投資で利益がでると税金がかかります。

税率は合計20.315%です。

※インデックス投資をする場合、投資信託を買うか、ETFを買うことになりますが、どちらも一緒です。

内訳

・住民税5%

・復興特別所得税0.315%

とりあえず利益の2割くらいは税金で持っていかれると思っておけばOK!

例えば、元本が200万円、利益が100万円であれば、利益の100万円に対して20.315%の税金がかかります。

つまり、100万円の利益をだしても、税金で20.315万円取られ、最終的な利益は79.685万円となります。

「こんなに税金とられるの?」と思った人がいるかもしれません。

しかし、仮想通貨の税金なんかに比べたら、20.315%は良心的です。

仮想通貨は累進課税でMAX55%くらい税金とられます。

インデックス投資で税金が発生するタイミング

インデックス投資で税金が発生するタイミングは以下の3つです。

②分配金がでたとき

③償還されたとき

それぞれ詳しく解説していきます。

売却益がでたとき

売却益とは、安く買って、高く売ったときに発生する利益のことです。

この時の税金は20.315%かかります。

また、あくまで売ったときに税金がかかることに注意です。

例えば、2021年中に買って、同年に売った場合は2021年の税金という扱いになりますが、2021年に買って、2031年に売った場合、税金の発生は2031年の売ったタイミングです。

2021年~2031年まで売らなければ、評価益がいくらであろうとも税金は発生しません。

確定利益にだけ税金はかかります。

「株価が上がって、評価益がとんでもなく増えたぞ・・・」

「税金どうしよう?」なんてことは心配しなくてもOK!

売ったタイミングの確定損益にだけ税金がかかるよ!

分配金がでたとき

分配金がでたときも税金が発生します。

分配金とは、株でいうところの配当にあたり、投信、ETFの運用成果が利益になれば、部分的にその利益が還元されることです。

分配金の税率は20.315%です。

ただし、注意点として、米国上場のETF、株に関しては、租税条約により定められた米国源泉徴収税率10%が追加で取られます。

つまり、20.315% + 10%で30.315%の税金がかかります。

なお分配金については「配当控除」で多少税金を減らせます。

詳しくは国税庁のリンクより。

償還されたとき

投信に運用期間が定められているとき、その運用期間が終了すると払い戻しされます。

これを「償還」といいます。

償還のときに利益が出ていれば、これも課税されます。

税率は20.315%です。

償還はいつか必ずされるわけではありません。

償還日が設定されておらず、無期限に運用するものもあります。

もし、自身の持っている投信の償還日が分からなければ、証券会社などの投信情報で確認しておきましょう。

また、インデックス投資は長期間前提の投資であるため、「無期限」のものがおすすめです。

税金の払い方

インデックス投資の税金の払い方は4種類です。

どの口座で取引したかによって、納税方法が変わってきます。

ただ、確定申告が必要なものは2種類のみです。

②特定口座(源泉徴収なし) ← 確定申告必要

③一般口座 ← 確定申告必要

④NISA、積み立てNISA ← 確定申告不要(非課税)

特別な事情がない限り、一般の投資家は①の特定口座(源泉徴収あり)と④NISA、積み立てNISAを開設しましょう。

特定口座は証券口座開設時に「特定口座(源泉徴収あり)」、「特定口座(源泉徴収なし)」のどちらかを選択できます。

※源泉徴収あり/なしは変更可能。ただし、既に取引してしまった場合、翌年以降に変更可。

NISAについては、複数の証券口座、銀行口座などがあっても、1人1口座のみ開設可能です。

また、NISAは上記3つの口座にプラスして開設が可能です。

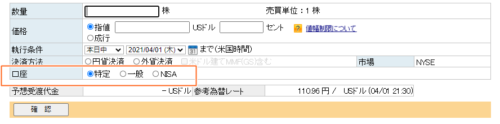

どの口座で取引するかは、以下の図のように取引毎に選択可能です。

出所:楽天証券

基本的には、非課税になるNISA、積み立てNISAを限度額まで使い、それでもまだ投資資金に余力がある場合、特定口座(源泉徴収あり)を使って取引するというスタイルがおすすめです。

NISAは非課税だから、20.315%の税金がかからないよ!

特定口座(源泉徴収あり)を使う方法

インデックス投資に関する税金の処理を、証券会社が全部やってくれます。

税金の計算から納税まで全部です。

自分ですることがないので楽です。

NISAを使わない場合、基本的に特定口座(源泉徴収あり)を使っておけば間違いありません。

うっかり脱税なんてこともありません。

ただ、デメリットがあります。

年間の給与所得などに応じて、投資利益が年20万円以下であれば税金は発生しませんが、特定口座(源泉徴収あり)は強制的に税金が取られます。

この点は注意が必要です。

また、特定口座(源泉徴収あり)でも確定申告することで、節税が可能になるケースもあります。

留意しておきましょう。

※特定口座(源泉徴収あり)でも確定申告したほうが有利な場合について知りたい人は下記のリンク参照。

特定口座(源泉徴収なし)を使う方法

特定口座(源泉徴収あり)と違い、確定申告は自分でする必要があります。

ただし、証券会社が年間取引報告書を作成してくるため、自分で損益を計算する必要がありません。

この資料をもとに、簡単に確定申告ができます。

一見めんどくさそうですが、特定口座(源泉徴収あり)のように本来納税が不要なのに、強制的に税金が取られることはありません。

一般口座を使う方法

税金に関する処理をすべて自分でする必要があります。

特殊な理由がない限りは使用する必要はありません。

ただ、人によっては一般口座で取引するほうが節税になるケースがあります。

詳しくは税理士に相談しましょう。

NISA、積み立てNISAを使う方法

こちらは非課税になり、確定申告不要かつ税金を払う必要がありません。

※国内の税金に限る。

インデックス投資は基本的に、NISA、積み立てNISAの活用がおすすめです。

NISAは年間で使用可能な金額が決まっており、それを超えて投資する場合は、特定口座(源泉徴収あり)を使用しましょう。

NISAには、一般NISAと積み立てNISAの2種類があります。

※ジュニアNISAというものもある。

詳しくは国税庁のリンク参照。

節税でインデックス投資のトータルリターンを増やす方法

インデックス投資のトータルリターンを増やすために必要なことは、利回りの良いインデックス投資を選ぶことです。

しかし、インデックス投資は超長期での運用が前提であり、どの投信を買えば利益を最大化できるかを読むことは相当難しいです。

ただ、投資全体のコストを下げることで最終的な利益の底上げをすることは簡単です。

一番シンプルなコスト削減方法はNISA、積み立てNISAによる節税です。

こうすることで、分配金や売却益の税金を非課税にできます。

ちょっと節税したくらいで、利益が増えるとか大げさじゃない?

でも超長期で運用する場合、その”ちょっと”の節税が物凄い影響をあたえるんだ。

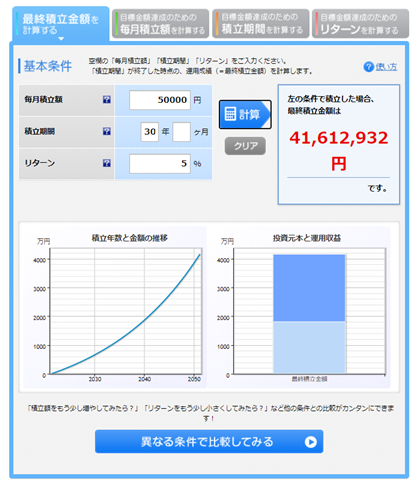

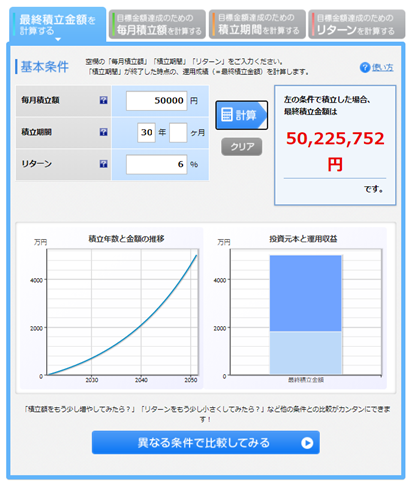

下記の2つの図をご覧ください。

この2つは、年間利回り5%と6%で運用した場合の比較です。

※利回以外の条件は同じ。(期間30年、月5万円積み立て)

年利がたった1%の違いで、トータルリターンに860万円もの差が生じます。

このことから、コスト削減することの重要性がわかると思います。

また、節税により複利効果も高まりますので、是非NISAを活用しましょう。

年利5%の場合

出所:楽天証券

年利6%の場合

出所:楽天証券

まとめ

インデックス投資でかかる税金のまとめです。

・税金が発生するのは売却益、分配金、償還の3つのタイミング

・税金の払い方は、特定口座(源泉徴収なし)、一般口座のみ確定申告が必要

・NISA、特定口座(源泉徴収あり)は確定申告不要

・節税はトータルリターンを増やす効果あり

以上、インデックス投資にかかる税金の解説でした。