株をこれから始めたいけど、どうすれば儲かるの?

何年も株やってるけど、全然勝てない・・・

どうすれば儲かるようになる?

この記事では、上記のようなお悩みを解決します。

本記事の内容

・株で儲けるために重要な5つの要素

・株で儲けるための具体的なパターンを紹介

・非合理的な投資手法の重要性

本記事の信頼性

・管理人の投資歴は15年以上

・実現損益は1000万円越え

・資産3000万円越え

※2022年6月現在

※信頼性の担保として、私のポートフォリオ、売買履歴を公開しています。

※これまでの投資経歴はプロフィールにて公開しています。

最初の7年くらいは株でまったく勝てませんでしたが、それ以降は順調に儲けてます。

失敗も多く経験したうえで儲けられるようになったので、こらから株を始める初心者の人、何年も株式投資してるけど負けている人、どちらに対しても再現性の高い方法をお伝えできます。

今回は、紆余曲折を経て株で儲けられるようになった経験を活かし、「再現性を重視した株の儲け方」を解説します。

それでは、解説に移ります。

株の儲け方の基本とは?

株で儲けるための基本を解説します。

基本はシンプルで、

・再現性のある投資手法を理論通り運用すること。

・入金力を高めてより多くの資金で運用すること。

この3つを守ることができれば、誰でも株で儲けることができます。

再現性のある投資手法を使う

株で儲けるために一番重要なことは、

このことが大切です。

どのような投資手法、売買テクニックであろうと、再現性がなければ継続的に儲けることはできません。

また、株で儲けるためには、一定期間あたりの、

②利回り

③リスク

最低限、この3つは知っておきたいところです。

※実際には、もっと細かい部分まで知っておいたほうがいいのですが、この3つが分かるだけでも、儲からない地雷的な投資手法、売買テクニックを使って損することがなくなります。

普通に考えて、

・勝率、利回り、リスク、何も分からないけど、だぶん儲かる投資手法

・勝率70%、リスク20%、利回り(年利)20%

よほどのギャンブラーでなければ、後者を選びますよね。

株で儲けられない人は、明確な勝率、リスク、利回りが分からない、「たぶん儲かる」投資手法で運用しています。

このことは実質、儲かるだろうという願望で株式投資しているだけです。

一般的に、株で儲けるようとした場合、何かしらの投資手法、売買テクニックを使うことになります。

※例えば、以下のようなものです。

他にもまだまだ様々な投資手法、売買テクニックがあります。

・ファンダメンタルズ分析

・バリュー株投資

・グロース株投資

・スマートベータ戦略

しかし、実際にこれらの投資手法、売買テクニックを信頼できる情報元から勉強しても、儲かるかは分かりません。

多くの場合、その再現性について言及されることはありませんし、勝率、利回り、リスクなども同様に明示されることはありません。

「株で儲けたい」と考える場合、まずは「本当に再現性があるのか?」、このことを第一に考える必要があります。

・再現性がなければ、どんなに有名な投資手法を選択しても間違いとなる。

・有名な投資手法はイコールで再現性があるとは限らない。

本とかYouTubeで、こんな売買ルールで買うのがおすすめって、勉強したよ!

で、結局どれくらい利益が出て、どれくらい損失の可能性があるか言える?

再現性はあるの?

私が初心者のころは、投資手法、売買テクニックの再現性のことまで考えていなかったので、何年も負け続けることになりました。

本で勉強した投資手法、売買テクニックを使えば、儲かると思っていました。

ですが、実際には儲かりませんでした。

※再現性の確認方法は後述します。ぜひ最後までお読みください。

再現性のある投資手法を理論通り運用する

株で儲けるためには、再現性がある投資手法、売買テクニックで運用することが大切です。

しかし、これだけではまだ儲かりません。

この次の段階として、

このことを意識する必要があります。

理由は単純で、投資手法の理論から逸脱した運用をすると、再現性が無くなるからです。

再現性のある投資手法、売買テクニックで運用しているはずなのに、その理論から外れた行動をとれば、再現性が無くなるのは自明です。

ここまでのまとめ

・最低限、一定期間の勝率、利回り、リスクは知っておきたい。

・再現性のある投資手法、売買テクニックは、「理論通り」に運用する。

コラム

再現性やリスク・リターンを徹底的に検証し、売買ルールを順守するトレード手法です。

私自身が株で勝てるようになったきっかけが、システムトレードの考え方を勉強したことにあります。

長期間負けている投資家であれば、一度勉強してみる価値ありです。

※システムトレードについては、下記の記事で詳しく解説しています。

※以下の記事で、システムトレードの勉強をするのにおすすめの本を紹介しています。

入金力を高めてより多くの資金で運用する

株で儲ける一番手っ取り早い方法は、入金力を高めて多くの資金で運用することです。

※もちろん、再現性がある投資手法を理論通り運用することが前提です。

株の儲けは「運用資金」×「利回り」で表せます。

利回りを意図的にコントロールするのは難しいですが、「入金力」なら話は違います。

入金力は、努力次第でいくらでもコントロール可能であり、不確実性がありません。

株式投資において、努力で意図的に利回りを増やしたり、今後の株価変動を予測するのは難しいです。

しかし、入金力は努力でコントロールできる数少ない要素です。

・少ない利回りしかなくても、入金力次第ではごり押しで儲けることができる。

入金力ごり押しで儲ける例として、以下の写真をご覧ください。

※債券投資のほうが分かりやすいので例として紹介します。

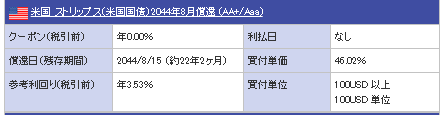

出所:楽天証券

この写真は、楽天証券で売られている米国国債です。

年利3.53%となっています。

債券ですので、デフォルトしない限りは満期まで保有することで、元本分と利息は確定で受け取ることができます。

年利3.53%であれば、100万円投資すれば、年3.53万円の利息を受け取ることができます。

1000万円であれば35.3万円、1億円であれば353万円の利息が貰えます。

年利3.53%は株で考えると、そこまで高い利回りではありませんが、入金力次第では大きな利益になります。

株は債券と違って利回りは未確定です。

コントロールすることもできません。

しかし、入金力だけはコントロールできます。

より確実に儲けるためには、コントロールできない利回りより、コントロールできる入金力を上げたほうが儲ける金額は大きくなるのです。

株で儲けるために重要な5つの要素

ここまでに、株で儲ける基本は以下の3つであることを解説しました。

・再現性のある投資手法を「理論通り」運用すること。

・入金力を高めてより多くの資金で運用すること。

しかし、これら3つを構成する要素はもうちょっと複雑です。

ここでは、その全てを紹介していきます。

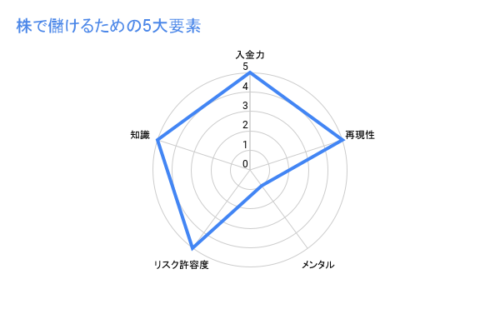

私の投資経験から特に重要であると感じた、5大要素について解説します。

私はこれらの要素を意識するようになり、株で儲けられるようになりました。

②再現性

③メンタル

④リスク許容度

⑤知識

株で儲けるためには、この5つの能力をバランスよく延ばす必要があります。

どの能力も最低ラインに達していないと、株で儲けることはできません。

これら5つの能力はそれぞれに影響しあうため、全体として優れていても、ひとつでも能力が必要値に達していなければ、株で儲けることができないのです。

※以下のグラフは、イメージ図です。

良い例:どの能力も最低ラインを超えている。

悪い例:全体として能力は高いが、最低ラインを超えていない能力がある。

それでは、各要素について解説していきます。

要素① 株は「入金力」で勝負する

株で儲けるために必要な5大要素の一つ「入金力」について解説します。

なぜ入金力が大切か?

前述したように、入金力は株式投資において、数少ない努力でコントロールできる要素です。

入金力が高ければ、利回りに依存しなくても、たくさん儲けることができます。

利回りに依存しなくてもいいということは、

ということです。

株は、リスクとリターンがおおむね一致します。

「ローリスク・ハイリターン」、「ハイリスク・ローリターン」、基本的にこのようなものは無く、

ローリスクならローリターン、ハイリスクならハイリターンとなります。

目標とする利益を稼ぐためには、ハイリスクであるより、ローリスクであるほうが断然良いです。

ただ、目標金額が大きい場合、ハイリスクも覚悟しなければいけません。

ハイリスク・ハイリターン型の投資を選択する場合、後述する5大要素の一つ「リスク許容度」をオーバーする可能性がでてきます。

「リスク許容度」をオーバーするということは、株で儲ける基本の

「再現性のある投資手法を理論通り運用する」

このことが困難になります。

リスク許容度をオーバーすれば、メンタルに支障をきたし、想定外の行動をとる可能性が高まるからです。

ですが、ここに「入金力」の概念を加えることで、リスクを下げることが可能になるのです。

わざわざハイリスク・ハイリターン型の投資をしてリスク許容度をオーバーする危険を犯さなくても、入金力を高めてローリスク・ローリターン型の投資で安定的に収益を上げればいいからです。

入金力のまとめ

・入金力を無視してハイリスク・ハイリターン型の投資で儲けようとすると、「リスク許容度」をオーバーして、「メンタル」に影響を及ぼす。

その結果、再現性のある投資手法を理論通り運用することが困難になる。

入金力を上げる方法

再現性のある投資手法を理論通りに運用することを前提とした場合、入金力が高くなるほど利益は増えます。

ですので、入金力を上げることは、株での利益を増やすことに直結します。

入金力を上げる方法はシンプルで、

この公式を元に、

②支出を下げる。

③収入を上げて、支出も下げる。

これら3つの選択肢があります。

具体的な方法としては、以下の方法で入金力を上げましょう。

・固定費の見直し

・キャッシュレス決済による入金力の底上げ

・副業して収入を底上げする

・転職して入金力を上げる

・ポイ活による入金力の底上げ

・ふるさと納税による節税とポイントバック

※入金力を上げる方法は、以下の記事で詳しく解説しています。

※入金力を上げるために、FP相談するのもおすすめです。

要素② 「再現性」を確認できる投資手法で儲ける

株で儲けるために必須の「再現性」について解説します。

再現性が確認できない投資手法は使わない

株で儲けるためには再現性のある投資手法、売買テクニックを使う必要があります。

「再現性がある」とは、長期的、継続的にその手法が有効であることです。

かつ、利回り、リスクも十分満足できるレベルである必要があります。

本やYouTubeなどで、投資手法、売買テクニックなどを勉強できますが、「再現性があるのか?」と疑う習慣をつけることが大切です。

・ブレイクアウト

・ファンダメンタルズ分析

・MACD

・RSI

このような有名な投資手法であっても、実際に使ってみて再現性があるかは別問題です。

また、再現性は以下の要素に左右されます。

・投資期間

・どの株に投資するか?

・どの市場に属するか?

・どのセクターに属するか?

この他にも、まだまだ様々な要素から影響を受けます。

つまり、ある特定の投資手法、売買テクニックを用いても、投資対象とする株によって再現性があったりなかったりします。

株で儲けるには、

投資手法、売買テクニック自体に再現性があることを第一に、その投資手法、売買テクニックを使って取引する「株」で再現性があるかも確認する必要があります。

ある程度株の勉強をしてるのに、株で儲けられないという場合、そもそも今使っている投資手法に再現性がなかったり、投資対象の株で再現性がないパターンが考えられます。

これに気づかないと、勉強してるのに延々と損し続けることになります。

再現性のまとめ

・投資手法、売買テクニック自体に再現性があること。

・取引する株でも再現性が確認できること。

再現性を確認する方法

投資手法、売買テクニックの再現性を確認するには、「バックテスト」が有効です。

バックテストは、こうしなければならない、という決まったルールはありません。

しかし、バックテストとは再現性とリスク・リターンを明確にする作業です。

そのため、厳密なバックテストをすればするほど、自身が損する確率は減り、儲かる確率が上がります。

例えば、税金、売買手数料などのコストを無視してバックテストすると、バックテスト結果はそのコスト分だけ良い結果になりますが、実際のトレードではコスト分悪化します。

また、スリッページと呼ばれる約定誤差を加えてバックテストすることで、より実際のトレードに近いバックテスト結果にすることもできます。

バックテストの仕方によっては、いくらでもバックテスト結果を良くすることができます。

しかし、自分の願望を証明するために適当なバックテストをしてはいけません。

限りなく現実に近い形でバックテストすることが、株で儲けるコツです。

厳密なバックテストは、損ばかりするゴミのような投資手法を排除する効果もある!

※より詳細なバックテストのやり方は、以下の記事をご参照ください。

バックテストは、そのテスト方法によってはかなり都合のいいデータになることもあるからです。

それを真に受けて投資すると、痛い目を見ます。

上記の記事の目次だけでもいいので、ぜひ見て下さい。

バックテストってかなり奥が深く面倒なものなんだ、と分かるはずです。

ですが、効果は絶大です。

再現性を確認するためには、バックテストが必須です。

しかし、バックテストを厳密にやろうとすると、かなり面倒です。

こんな面倒なことできないんだけど?

再現性のない方法で株式投資をすれば、損するだけです。

しっかりバックテストしましょう。

とは言え、バックテストが面倒というのも理解できます。

そこで、バックテスト不要でも再現性がある投資手法を使った、おすすめの投資スタイルを後述します。

ぜひ最後まで読んで下さい。

要素③ 理論通り行動するための「メンタル」

再現性ある投資手法、売買テクニックを理論通り実践するには「メンタル」が重要です。

そこで、メンタルについて解説します。

メンタルが弱ければ理論通り行動できない

株においてメンタルは、

・自身の行動パターン

この2つに影響を与えます。

メンタルの変化により、リスク耐性の低下、すなわちリスク許容度の低下が起こると、自身の行動パターンに変化が生じます。

例えば、再現性のある方法で投資をしていたにも関わらず、理論通りの行動をすることができず、再現性の維持ができなくなる、などです。

また、株において重要なメンタルの要素として、

・もっと儲けたいという「欲望」。

・状況が変化しないことよる「退屈」。

この3つの感情の制御がとくに大切です。

メンタルが弱い人は、これらの感情に屈し、当初思い描いたような投資ができなくなってしまうため、注意が必要です。

メンタルの鍛え方

株でのメンタルを鍛えるためには、株の練習をすることが一番です。

練習は以下のように行います。

・短期売買で意図的にトレード頻度を増やす。

・損失額をコントロールする。

・価格変動の激しい、ハイリスク・ハイリターンの株でトレードしてみる。

どのような状況下になろうとも、自分が決めた売買ルールを順守できるように練習しておきましょう。

練習なしにトレードしても、うまくいきません。

まずは、自分で決めた売買ルールを守れるようになりましょう。

※メンタルの鍛え方は、以下の記事で解説しています。

※短期売買で損切り練習するのも、メンタルを鍛える方法として有効です。

※メンタルを鍛えるためのおすすめの本を以下の記事で解説しています。

メンタルのまとめ

・メンタルが弱いと、意図しない行動をとることになる。

・株でのメンタルを鍛えるためには練習が必要。

要素④ 大損しないために「リスク許容度」を理解する

株式投資で大損しないためには「リスク許容度」の理解が必要です。

ここでは、「リスク許容度」について解説します。

そもそもリスク許容度とは?

自身のリスク許容度の理解は、株で儲けるうえで必須です。

なぜなら、以下の組み合わせによってリスクの大きさが異なり、どんなに優れた投資戦略であっても、リスク許容度をオーバーすると投資戦略そのものが破綻するからです。

・投下資金量

・投資手法、売買テクニック

これら3つの要素の組み合わせによって、リスクは大きく異なります。

自身のリスク許容度を理解していない場合、運用開始時点で既に破綻している投資戦略になっていることもあるため、注意が必要です。

以下の図は、リスク許容度と株式投資による資産増減の関係を表しています。

自身のリスク許容度が資産減少の-10%まで耐えられる場合、リスク許容度を超えないような投資戦略で運用する必要があります。

※資産増減は、ポートフォリオ全体と捉えても良いですし、個別株の運用と捉えて問題ありません。

-500x406.jpg)

・メンタル面でも安定し、予期せぬ行動から投資戦略を自ら破綻させることもしない。

リスク許容度を理解しないと大損する

もし、以下の図のように、資産増減がリスク許容度をオーバーする場合、本来想定していた投資戦略が破綻する可能性が大きくなります。

-500x382.jpg)

リスク許容度をオーバーするということは、

・ライフプランへ重大な影響を及ぼす。

・メンタル面に支障が生じる。

・私生活に影響を及ぼす。

・結果的に儲かる投資戦略でも、自ら破綻させてしまう。

※最終的に儲かる投資戦略でも、途中で損切りしてしまっては意味がない。

このような状態になります。

再現性のある投資手法で運用していても、自らその再現性を破綻させにいくため、大損する確率が高まり、注意が必要です。

ですので、どのような投資戦略であろうとも、その根底にはリスク許容度があることを忘れてはいけないのです。

・決してリスク許容度をオーバーしてはいけない。

より確度の高いリスク許容度を決定する方法

リスク許容度とは、以下の要素に左右される、曖昧で不確実なものです。

・その時の気分

・収入

・支出

・配偶者の有無

・子供の有無

・年齢

・ライフステージ

・投資経験

具体的な数値として認識できるものから、メンタルに起因するものまで様々です。

そのため、本来のリスク許容度とは、以下の図のように一定ではありません。

かつ、明確に数値として認識できるものでもありません。

リスク許容度は、

「だいたいこのくらいかな?」

という感覚的な要素が強いです。

-500x398.jpg)

投資戦略を組むときは、このような曖昧なリスク許容度を前提とし、さらには、リスク許容度の変化に応じて投資戦略を適宜調整する必要があります。

※投資戦略の調整は、資産のリバランスや運用する投資戦略の変更、微調整によって対応できます。

リスク許容度とは曖昧ではあるものの、投資戦略の根底を担うため、非常に重要な要素です。

そのため、リスク許容度の理解はより正確さが求められます。

まず、リスク許容度には「主観的なリスク許容度」と「客観的なリスク許容度」が存在することを認識しましょう。

→自己認識が可能。収支を把握することやメンタル、性格などを考慮することで理解できます。

→第三者視点が必要。FP相談などでライフステージ毎に必要な資金を把握したり、夫婦間でのリスクのすり合わせが必要になります。

このように、「主観的リスク許容度」と「客観的リスク許容度」を組み合わせることで、より確度の高いリスク許容度を理解ですることができます。

誤解しがちですが、

リスク選好とリスク許容度は異なります。

・リスク選好→リスクを取りたいという思い、好み。

・リスク許容度→生活などを考慮し、現実的にとれるリスク。

リスク許容度のまとめ

・リスク許容度をオーバーすると、再現性を維持できず、大損の危険性がある。

・「主観的リスク許容度」と「客観的リスク許容度」を組み合わせる。

※リスク許容度を正確に把握するためにも、FP相談がおすすめです。

要素⑤ 株の正しい「知識」を習得する

株は正しい「知識」をつけることで、儲けることができます。

ここでは、正しい「知識」の勉強方法について解説します。

どのように知識を習得するべきか?

株の勉強は、やみくもに手当たり次第にしても、効果が高いとは言えません。

正しい順番で勉強することが大切です。

ステップ② リスク許容度を理解する。

ステップ③ 株の歴史的なリスク・リターンを理解する。

ステップ④ 投資の最適解「インデックス投資」を理解する。

ステップ⑤ 株式投資のスタイルを理解する。

ステップ⑥ 株のメンタルコントロールを理解する。

ステップ⑦ 発展的な勉強をする。

このような順番で勉強すれば、効率的かつ正しい知識が習得できます。

勉強のダメな例として、入門書レベルの知識を勉強したあと、すぐに儲けのテクニックなどの勉強ばかりをするのはおすすめできません。

再現性がありませんし、自身がどれだけのリスクを背負っているのか理解できず、儲けることができないからです。

私自身は入門書を読んだ後、儲けのテクニック的なことばかり勉強して実践していました。

結局、全然儲かりませんでしたし、何年も負け続けました。

その結果、知識をつける順番こそが重要だと分かりました。

※詳しい勉強方法については、以下の記事にまとめています。

おすすめの本も参考にしてください。

株で儲けるための具体的なパターンを紹介

「株で儲けるために重要な5つの要素」を解説したところで、次は具体的な投資パターンについて紹介します。

おさらいとして、

・再現性

・メンタル

・リスク許容度

・知識

株で儲けるためには、これら5つの要素が重要であり、これらは影響しあいます。

再現性を除く4つの要素は、誰でも努力、勉強などで個人投資家として十分なレベルに成長できます。

しかし、初心者にとって、ネックとなるのは「再現性」です。

「再現性」が無い投資手法、テクニックではそもそも儲けられませんし、再現性を確認するためのバックテストのハードルが高いからです。

私自身はバックテストするために、プログラミングを覚えました。

※以下の記事で、Excel VBAによるバックテストツール開発方法を紹介しています。

そこで、バックテストせずとも、十分に再現性が確認できる「インデックス投資」がおすすめです。

※インデックス投資について、詳しくは以下の記事で解説しています。

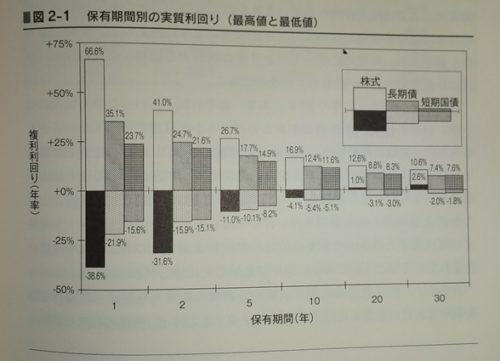

※以下のようなデータがいろいろなところで確認できます。

出典:金融庁

※こっちの図も有名。

計算対象によって細かな数字は異なりますが、インデックス投資であればだいたいこのような数値になります。

これと似た図は、本やYouTube以外でも、銀行などの金融機関のサイト等でも確認できます。

出典:ジェレミー・シーゲル著 株式投資

インデックス投資のバックテストが必要ない理由は以下のとおりです。

→自分でバックテストしなくても、すでに多くのバックテストデータが存在する。

自分でバックテストしなくても、いろいろなデータが確認できます。

金融庁や銀行、証券会社などでも確認できるため、十分信頼できるデータと言えます。

理想的には、いくらインデックス投資と言えども、しっかりバックテストして自分に最適な投資プランを選定することが大事です。

しかし、バックテストを細かくするのはやや難しいため、多少は妥協しましょう・・・・

インデックス投資の場合、リスク許容度さえ守って理論どおり投資していれば、ある程度のミスは誤差の範疇です。

インデックス投資はシビアにトレードするスタイルでもないので問題ありません。

仮に最低最悪のタイミングに多額の資金をつぎ込んでも、15年程度あれば損はしません。

(あくまでも過去においてのことであり、将来を保証しているわけではありません。)

また、最低最悪のタイミングに一括投資したとしても、その後に追加投資と配当金の再投資をすれば、もっと早くに損益はプラスになります。

(サラリーマンであれば収入があるため、一括投資したあとでも入金力を維持できる)

ですので、その他の投資手法と違い、そこまでシビアな投資手法ではないのです。

それでは、インデックス投資をベースとしつつ、おすすめの投資パターンを紹介します。

・バックテスト不要でも、インデックス投資の勉強はしっかりやりましょう。

※以下の記事で、インデックス投資におすすめの本をまとめてます。

パターン① インデックス投資と無リスク資産の組み合わせ

インデックス投資と無リスク資産の組み合わせがもっとも簡単です。

※無リスク資産とは、貯金や長期国債などです。

もちろん難しいバックテストをしなくても、再現性もあります。

このスタイルは「現代ポートフォリオ理論」の最適解であり、無リスク資産の割合を調整することによって、任意のリスク設定ができます。

一般的に、インデックス投資の平均年利は4~7%程度です。

※あくまでも、平均年利であることに注意願います。マイナスになる年も当然あります。

前述したように、この年利をベースとし、入金力ごり押しで儲けることも可能です。

※以下は月3万円~5万円で30年運用した場合の金額です。年利は5%で計算してます。

年利5%はあまり高くないように思えますが、入金力と投資期間次第では、数千万円の資産を作ることも余裕です。

出所:楽天証券 積立かんたんシミュレーション

月数万でここまで増えるのは、なんか胡散臭く感じるかもしれません。

しかし、株自体がそのような資産特性であるため、別に怪しくありません。

私自身の資産も、30代半ばで3000万円を超えているため、株で儲ける基本さえ理解できれば、投資期間と入金力ごり押しで、そこそこ儲かります。

また、毎月数万円の投資でも、ここまで莫大な資産になるのは、複利効果のためです。

ちょっと前に「老後2000万円問題」が話題になりましたが、貯金オンリーでなく、株も保有していれば、割と余裕で対処できます。

あんまりリスク取りたくない人は、貯金多めでその他インデックス投資でOK。

リスクとれる人は、インデックス投資多めでOK!

以前、私がファイナンシャルプランナーに相談にいったときも、「必要な貯金残して、あとは全部インデックス投資でOK」ということをおすすめされました。

これは担当のファイナンシャルプランナーの考えでなく、そのFP会社としての方針だそうです。

私もこの考えには概ね同意です。

昔はインデックス投資と無リスク資産の組み合わせで運用することは、そこまでメジャーではありませんでした。

しかし、積み立てNISAの登場やSNSなどの影響から、今ではこれがもっともスタンダードな投資方法となっています。

この方法は、今も昔もまじめに投資を勉強したことがある人であれば、誰でも知っているような投資の最適解です。

※インデックス投資の選び方は以下の記事で解説しています。

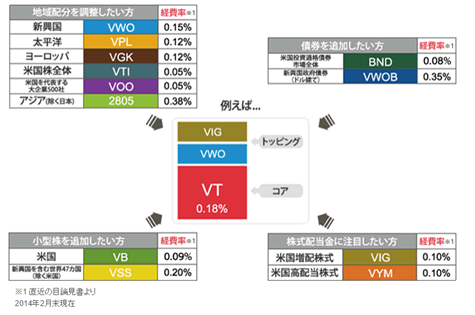

パターン② コアサテライト戦略で運用

コアサテライト戦略で運用することで、

・安定的に資産運用

・任意のリスク・リターンに調整可能。

このようなメリットがあります。

コア資産はもちろん「インデックス投資」で運用しましょう。

サテライト資産は、何でもOKです。

・ファンダメンタルズ分析を用いた長期投資

・高配当投資

・セクター集中投資

このように、好きに運用してOKです。

ただし、株で儲けたければ、しつこいようですが再現性の確認、すなわちバックテストを実施しましょう。

※インデックス投資(ETF)でのコアサテライト戦略の一例

出所:SBI証券

パターン③ コアサテライト戦略と自由枠

ここまでの投資パターンは、

②コア資産(インデックス投資)とサテライト資産(なんでもOK)

→サテライト資産はしっかりバックテストすること。

でした。

これに加えて、自由な投資枠を加えたのが3つ目の投資パターンです。

※自由枠は、非合理的な投資枠です。その効果は後述します。

自由枠は、バックテスト不要、ギャンブル投資OK!

好きなように運用してOKです。

コアサテライト戦略にプラスアルファのリスクが加わります。

利益が上振れするかもしれませんし、下振れするかもしれません。

そのため、自由枠での投資は、かなり限定的な資金でリスクコントロールすることが大切です。

私自身はこのパターンで運用しています。

自由枠は全資産に対して5%くらいで運用してます。

※私のポートフォリオ公開しています。参考にどうぞ。

非合理的な投資手法の重要性

株で儲けるには、再現性を重視した「合理的な投資」をすることが大切です。

再現性を確認できない投資は、すべて「非合理的な投資」です。

「非合理的な投資」は無価値に思えますが、実はそうとも言えません。

その理由を解説します。

・プラスアルファの可能性を否定してはいけない

コア資産の保全になる

非合理的な投資とは、

・ただ単純に楽しい。

・トレードの練習をする。

・希望的観測のもと投資する。

・宝くじ感覚。

このような意味合いがあります。

合理的な投資のみの場合、たまに魔が差して余計なことをして損する、こういったことは十分ありえます。

その際に、何のルールも無ければ、歯止めが効かなくなり、大損害を被る可能性もあります。

ですので、意図的に非合理的な投資を組み合わせることで、コア資産に損害が出ないようにする効果をもたらすのです。

最初から非合理的な投資枠を設定しておくことで、合理的な投資に損害を出すのを防げるため、非合理的な投資の効果はなかなか侮れません。

非合理的な投資とは、いわば生贄枠です。

・たまには羽目を外したい。

・ちょっと魔が差した。

このような状況は誰にでもあるため、はじめから非合理的行動を組みこんだ投資戦略を立てるのです。

自身が達成可能な最大の利益とは、投資手法、売買テクニックが持つ理論値ではありません。

投資手法、売買テクニックが持つ理論値にプラスして、自身のメンタルに起因する行動のバラつきによるリスクが加わったものが、自身で達成可能な最大の利益となります。

※投資においてリスクとは、プラスにもマイナスにも作用する。

であれば、はじめから「非合理的な投資」を投資戦略に組み込むことで、達成可能な利益の最大値が狙えます。

ただ、完全に合理的に行動できるのは、極わずかな人だけであり、強靭なメンタルが必要です。

であれば、生贄枠として非合理的な投資をするのも、なかなか侮れない効果があります。

プラスアルファの可能性を否定してはいけない

圧倒的な利益を生み出すトレーダーは、他人から見たら、尋常ではないリスクの取り方をしている、というのはよくあることです。

対して、合理的な投資をしている場合、リスク・リターンはある程度のコントロール下にあり、大損することもなければ、短期で爆益ということもありません。

合理的な投資だけするというのは、ある意味、爆益の可能性を潰しているという側面もあります。

投資初心者であれば、自身が爆益を生み出せるトレーダーになれる可能性を否定する必要もありません。

そういう意味でも、非合理的な投資枠を意図的に持って活用しましょう。

私自身は爆益を生み出せるトレーダータイプでないので、もう諦めてます。

初心者であれば、何年かは自身の才能の見極めに非合理的な投資枠を活用するのもおすすめです。

自身の才覚を客観視するのも、株で儲けるうえでは重要です。

何年も負けている人でも、合理的な投資だけすれば儲けることはできます。

頭の切り替えが大切です。

まとめ

「【完全ガイド】株の儲け方を徹底解説!」のまとめです。

株で儲けるためには、「再現性のある投資手法を理論通りに運用する」、これにつきます。

そのためには、

・入金力

・再現性

・メンタル

・リスク許容度

・知識

この5つの能力が必要になります。

また、有名な投資手法であっても、確実に再現性があるわけではありません。

そのため、本などの信頼できる情報元から勉強しても、その再現性を確認できるまでは、トレードしてはいけません。

再現性を確認しないでトレードするということは、希望的観測、己の願望でトレードしているに過ぎないのです。

このようなトレードばかりしていては、株で儲けることはできませんので注意しましょう。