テクニカル分析って意味ないの?

テクニカル分析してるのに全然勝てないんだけど!

この記事では、上記のような疑問にお答えします。

本記事のポイント

・意味のあるテクニカル分析とは?

・意味のあるテクニカル分析の見つけ方

「テクニカル分析をしっかりしてるのに、全然儲からない・・・」

これは初心者によくある悩みです。

しかし、「テクニカル分析しているのに負けるのは、そもそもテクニカル分析に意味ないのかな?」

こんな風に考えたことはありませんか?

この記事では、この疑問を解決します。

はじめまして!マンモスです。

投資歴15年です。

2021年4月に資産3000万円を達成しました。

トレード回数も2000回以上と、経験値は人並み以上です。

失敗も成功も経験している私が、「テクニカル分析は意味ないのか?損しないために知っておくことを解説。」を解説します。

テクニカル分析が意味ない理由

テクニカル分析は、はっきり申し上げればあまり意味がありません。

当サイトとしては、テクニカル分析”だけ”で取引するのには否定的というスタンスを取っています。

ただ、人によってテクニカル分析を肯定的に捉える人もいることは事実です。

テクニカル分析肯定派、否定派の論争は一種の宗教戦争のようなものですので、「自身の儲けに繋がるのか?」で判断していただけたらと思います。

結局、重要なのはその一点です。

投資の名著「ウォール街のランダムウォーカー」では、テクニカル分析がぼろくそに言われてます。

さて、なぜテクニカル分析に意味がないかと言えば、それはバックテストの結果、明確な数字として儲けるのは難しいという結論になるからです。

バックテストはプログラミングにより膨大な量のデータでシュミレーションしたり、専用のバックテストツール(システムトレードツール)を使って行います。

通常、システムトレーダーであればバックテストにより徹底的な検証作業をしますが、一般投資家はそこまでの検証をしないため、テクニカル分析の優位性を判断できません。

しかし、投資でいかに儲けるか?を主題とした本では、テクニカル分析を推奨しているものもあります。

ただ、テクニカル分析のリスク・リターンを明確な数字で解説することは、ほとんどありません。

その結果、劣悪なテクニカル分析で損失を出す人が多くいるわけです。

私は元システムトレーダーとしてバックテストを多数行ってきました。

その結果、テクニカル分析に優位性はないというスタンスです。

もっと正確に言えば、使い方によっては優位性があるものの、実際にそれで儲けるのはかなり難しい、というスタンスです。

まずは、テクニカル分析は意味がない理由を5つ解説します。

②市場平均に勝つのは難しい

③テクニカル分析を逆手に取った戦略もある

④過剰最適化している

⑤テクニカル分析には寿命がある

これらの結果、仮に優位性のあるテクニカル分析でも、実際にそれで儲けるのはかなり難しくなります。

※テクニカル分析で負けるのは、よくあるダメな個人投資家の特徴です。

理由① ランダムウォーク理論

ランダムウォーク理論とは、簡単に言えば、

・突き詰めると上がるか下がるかの50%の確率。

・猿がダーツ投げで選んだポートフォリオもプロが選んだポートフォリオも大差ない。

短期ほどこれらの傾向があり、テクニカル分析で儲けるのは難しいです。

理由② 市場平均に勝つのは難しい

仮にテクニカル分析をして、毎年一定のリターンを出せたとしましょう。

しかし、それが市場平均に劣っていたらどう思いますか?

①自身の努力から、ある一定の成果を上げたと喜ぶ。

②結局、市場の調子がよかったから儲かっただけ。しかも、市場平均以下・・・

もし、趣味や喜びのために投資、投機をしているのであれば、①でもいいでしょう。

しかし、純粋に資産形成を目的とするのであれば、②になるでしょう。

市場平均程度の利回りであれば、インデックス投資というシンプルで簡単な方法で得ることができます。

※インデックス型の投資信託やETFをただ買増すだけの方法。

詳しくは下記の記事参照。

大抵の場合、市場平均に勝つことは難しく、長期であれば長期であるほどこの傾向が強くなります。

これは、プロでもいっしょです。

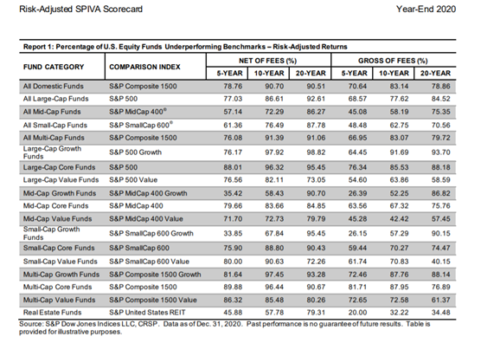

※下記の表はベンチマーク(指数)に負けている株式ファンドの割合になります。

ほぼほぼ負けています。

出典:Risk-Adjusted SPIVA Scorecard Year-End 2020 (PDFリンク)

理由③ テクニカル分析を逆手に取った戦略もある

テクニカル分析を用いたエントリータイミング、イグジットタイミングにはセオリーがあります。

市場参加者の多くがその点を意識して動く場合、それを逆手にとった戦略もあるわけです。

どちらがうまくいくかは、そのときの状況によります。

つまり、テクニカル分析をするときは対テクニカル分析の戦略も意識する必要があります。

もう、これはイタチごっこです。

今はテクニカル分析が通用するときなのか、しないときなのか、こういったことも判断する必要があるため、考えだすときりがありません。

理由④ 過剰最適化している

テクニカル分析が有効に機能するかを判断するために、売買フィルターとして別のテクニカル分析を用いて、複合的な売買ルールを作ることができます。

こうすることで、勝率はあがります。

さらに勝率をあげるために、テクニカル分析に使用している変数(例えば移動平均の計算期間など)を変える、という方法もあります。(最適化と言う)

しかし、これをやりすぎると過去のデータでの勝率、平均損益は大きく向上するものの、将来には全く通用しない状況が起こります。

この問題を過剰最適化(カーブフィッティング)と言います。

過剰最適化を簡単に説明すると、過去の値動きに売買ルールをこじつけ過ぎることです。

過剰最適化の問題は、システムトレーダー以外はまず気にしません。

というか、一般的な個人投資家はこの概念を知りません。

なぜなら、通常の株、FXなどの本に過剰最適化の解説はなく、システムトレード関連の書籍以外にこの問題を取り扱っていないからです。

システムトレードはニッチな分野でしかも滅茶苦茶めんどくさいので、実際に勉強してる人は少ないよ・・・

もし、テクニカル分析で儲けるために、いろいろなテクニカル分析を組み合わせて勝率を高めようとしても、過剰最適化により全然儲からない、こういった問題があることは理解しましょう。

この過剰最適化の問題を知っていようが、いまいが、テクニカル分析をする全員に関わる問題です。

ある限定された状況下で、さらに限定された条件で取引する場合、過剰最適化になっている可能性があります。

これは、実際にバックテストしてみなければわかりません。

例えば、「暴落したときにこのチャートパターンが出たら買い」のような方法を思いつき、実際に過去にそれで儲かっても、それが過剰最適化になっていて、たまたま儲かっただけという場合もあります。

将来もそれが通用するかは未知のため、注意しましょう。

理由⑤ テクニカル分析には寿命がある

テクニカル分析には、それが通用する時期としない時期が存在します。

では、それをどうやって判断するのかというと、実際に成績が悪化しないことには分かりません。

また、他のテクニカル分析による売買フィルターで判断できるかもしれませんが、前述したように過剰最適化の問題もあります。

結局さぁ、どうすればテクニカル分析で儲けられるの?

結論として、それが分からないからテクニカル分析は意味がない、と言えるわけです。

もし、テクニカル分析の精度を上げることができて、テクニカル分析の寿命もなく、過剰最適化でもない、こんな方法があればそれは「聖杯」です。

意味のあるテクニカル分析とは?

テクニカル分析はまったく意味がない、というわけではありません。

テクニカル分析”だけ”で儲けようとするのは難しいですが、意思決定の参考にはなります。

そこで意味のあるテクニカル分析について解説します。

②損切りのタイミングを見極める。

③リスク・リターンが検証されている。

テクニカル分析以外と組み合わせる

テクニカル分析は、市場全体の状況やファンダメンタルズ要因も組み合わせ、総合的に売買タイミングを見計るに役立ちます。

テクニカル分析だけでなく、その他の要因と組み合わせるのがポイントです。

例えば、ファンダメンタルズ要因からエントリーを考えているときに、今の価格は高すぎるのか?、妥当なのか?、こういったことの参考になります。

株価、為替などでは、価格が上がり続けることはありませんし、下がり続けることもありません。

いつかは反転します。

そういったポイントを判断するうえで、テクニカル分析は役立ちます。

損切りのタイミングを見極める

株を買った後、損切りのタイミングを見極めるのにもテクニカル分析は役立ちます。

買値から-〇〇%になったら損切りする、という方法もありますが、これは自身のリスク許容度の問題であり、市場の値動きを一切考慮できていません。

そのため、早すぎる損切りになる可能性もあります。

ですので、ある程度のテクニカル分析は必要になり、妥当な損切りラインを設定するのにテクニカル分析は役立ちます。

リスク・リターンが検証されている

統計的に優位性があるテクニカル分析を使ってトレードすることはおすすめです。

つまり、バックテストによって徹底検証されたテクニカル分析です。

「本に書いていた」

「有名なインフルエンサーが使っているテクニカル分析だから」

こういった理由でテクニカル分析を使用するのはおすすめできません。

しかし、バックテストによりリスク・リターンが明確になっているものであれば、ある程度の利益は見込めます。

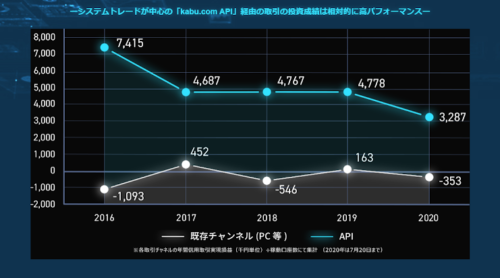

また、バックテストによって優位性のある売買ルールを機械的に取引する手法をシステムトレードと言います。

システムトレードの損益は相対的に高パフォーマンスとのデータもあります。

思考停止したテクニカル分析よりは、徹底検証したテクニカル分析のほうが利益を上げるのは当然のことです。

テクニカル分析に拘って利益を上げたいのであれば、システムトレードがおすすめです。

意味のあるテクニカル分析の見つけ方

テクニカル分析で儲けるためには、バックテストが必須になります。

直感的にその場に適したテクニカル分析で儲けられるトレーダーでない限り、バックテストによるテクニカル分析の優位性の検証は絶対にするべきです。

ごく一般的な感性として、

①よく分からないけど、なんか儲ると言われている手法

②徹底的に分析され、リスク・リターンが明確な手法

この2つであれば、②を選ぶのが合理的です。

バックテストをすれば、テクニカル分析に意味があるのか、無いのかという答えも明確にでます。

テクニカル分析は使い方によって利益が出たり損が出たりするわけですが、それを明確にして勝率、平均損益の底上げをするという意味でも、バックテストすることをおすすめします。

以下の記事はバックテストのやり方を解説した記事です。

対象読者はシステムトレーダーなので少々難しいですが、目次だけでも目を通してみて下さい。

ここまでしてやっとテクニカル分析に意味があるのか、ないのかということが判断できるのです。

ですので、安易に都合のいい情報ばかりを信じてはいけません。

※以下の記事で、Excelでバックテストする方法を解説しています。

VBAによるプログラミングの仕方も解説しています。

※おすすめバックテストツールの記事です。

あなたの売買ルール、バックテストで検証してますか?

『株式投資ソフト イザナミ』♪無料ダウンロード♪

【株式投資】iTRADE無料体験はこちらより。

※システムトレードをこれから始めたい人向けにおすすめの本を紹介しています。

まとめ

「テクニカル分析は意味ないのか?損しないために知っておくことを解説。」のまとめです。

① ランダムウォーク理論

② 市場平均に勝つのは難しい

③ テクニカル分析を逆手に取った戦略もある

④ 過剰最適化している

⑤ テクニカル分析には寿命がある

・意味のあるテクニカル分析とは?

→テクニカル分析以外と組み合わせる

→損切りのタイミングを見極める

→リスク・リターンが検証されている

・意味のあるテクニカル分析の見つけ方

→バックテストによる徹底検証が必須