インデックス投資ってどうやるの?

投資で失敗したくない。

どうすればいい?

この記事では、上記のような疑問にお答えします。

本記事のポイント

・投資過程でのメンテナンス方法

・資産価格下落時の対処方法

・インデックス投資をやめるタイミング

・インデックス投資で成功するためのテクニック

この記事では、未経験者向けにインデックス投資のやり方を解説しています。

また、インデックス投資のやり方自体はシンプルであるものの、注意すべき点は多くあるため、初心者でもわかりやすいように、かつ、最終的により多くの人の資産形成に役立てることを目的としています。

はじめまして!マンモスです。

投資歴15年、インデックス投資は現在8年間継続中です。

2021年4月に資産3000万円を達成しました。

そんな私が、「【未経験向け】インデックス投資のやり方を解説。【手順付き】」を解説します。

インデックス投資のやり方を解説【手順付き】

インデックス投資のやり方自体は非常にシンプルなものです。

インデックス投資は突き詰めると、以下のことをするだけです。

・超長期に渡り買い続ける

これだけです。

インデックス投資のみで資産形成を行う場合、この2つ以外のことをする必要はなく、他のこと、例えば損切りなどははむしろ資産形成の阻害となります。

株、FXなどでは当たり前のことも、インデックス投資では不要である場合があるため注意が必要です。

この項では、インデックス投資の初期段階である投資開始までのやり方を解説します。

※以降の項では、投資開始後のメンテナンスから、出口戦略までも解説します。

手順① まずは資産形成のゴールを決める

一番最初にやるべきことは、資産形成のゴールを決めることです。

例えば、以下のようなものです。

・老後資金として、60歳まで3000万円を用意したい。

・セミリタイア資金として、50歳まで5000万円を用意したい。

まずは、例のように漠然とでいいので「何歳までにいくら必要か?」ということを決めましょう。

※この段階で実現の可能性などは考慮する必要はありません。

現実的に達成可能な投資計画の策定は、手順②以降に行います。

なぜ、資産形成のゴールを決める必要があるのかというと、以下の理由のためです。

・インデックス投資での資産形成は、超長期で行う必要がある。

・目的を明確にすることにより、投資の必要性を認識する。

・目的があることでモチベーション維持につながる。

まずはざっくりとゴールを設定しよう!

手順② ゴールから逆算した投資計画を立てる

次は決めたゴールを達成するための、実行可能かつ達成可能な投資計画を策定します。

方法自体は簡単です。

金融庁をはじめ、各証券会社が提供している「積み立てシュミレーター」を使用します。

これから資産形成を始める場合

資産形成の初期段階でまだそれほど多くの資産(貯金)がない場合、積み立て投資を前提として投資計画を立てましょう。

積み立て投資とは、一定間隔で資金を投下する投資スタイルです。

特に一定間隔、一定金額を継続するドルコスト平均法がインデックス投資の基本戦略になります。

積み立て投資での投資計画を立てる場合、以下のシュミレーターが便利です。

※下記のリンク参照。リンクは楽天証券のシュミレーターです。

使い方としては、タブ(下記オレンジ色枠)の「目標金額達成のための毎月積立額を計算する」を選択します。

続いて、最終的積立金額(これが資産形成のゴール)、積立期間、リターンを入力します。

ここで、リターンとは年利のことで、3%~8%程度で入力しましょう。

入力したら計算ボタンを押しましょう。

すると、毎月いくら積立する必要があるかが表示されます。

毎月の積立額をベースに、目標金額まで何年かかるか、という計算もできます。

各タブで、様々なパターンを計算してみましょう。

また、年利も変えて計算してみましょう。

悲観的な投資計画、楽観的な投資計画などいろいろ試してみましょう。

※インデックス投資の年利については、下記の記事をご参考ください。

出所:楽天証券

このシュミレーターの結果をもとに、実行可能なのか判断しましょう。

また、ゴールが実現可能かどうかは、結局、毎月どれだけ投資にお金を回せるかに依存します。

もし、「10年後に1億円を作りたい、でも毎月5万円しか投資できない」とい場合、実現の可能性は限りなくゼロです。

インデックス投資は夢を見るタイプの投資でなく、限りなく現実的な投資です。

上記のような無理なゴール設定は、投資を始める前にはぶいておきましょう。

インデックス投資は再現性の高い投資戦略です。

誤差こそありますが、ここで実行可能な投資戦略を立てれば、いずれはそのゴールに到達できます。

既にそれなりの資産がある場合

既にある程度の貯金があり、それも活用した投資計画を立てたい場合、下記リンクのシュミレーターを使いましょう。

資産運用かんたんシミュレーション( アセットマネジメントOneのリンク)

こちらのシュミレーターであれば、初期投資額も設定できるため、便利です。

手順③ リスク許容度の把握

手順②で投資計画を立てましたが、実現の可能性をあげるため、リスク許容度を考慮した投資戦略にブラッシュアップしましょう。

ここで、リスク許容度を投資計画に組み込む意味は、投資過程における計画の破綻を防ぐためです。

念には念を、です。

※期間と勝率の関係は、以下の記事で解説しています。

※複利効果については、以下の記事で解説しています。

手順④ 投資対象を選択

インデックス投資の場合、投資対象を選ぶにあたり、ある程度最適解が決まっています。

多くのブロガーや、YouTuberでもほぼ同じ見解となっており、そう迷うことはないと思います。

迷うポイントがあるとすれば、「全世界」に投資するか、「アメリカ」に投資するかです。

私のおすすめは「全世界」です。

私は全世界株式に投資するETF「VT」をメインに投資しています。

詳しい投資対象の選び方は、下記の記事をご覧ください。

もし、何を買っていいいか分からないという場合は、「セゾン・バンガード・グローバルバランスファンド」がおすすめです。

私自身もインデックス投資を始めるにあたり、一番初めに買った投資信託であり、全世界の株と債券に投資できるため、無難かつ失敗のすくない投資対象です。

よさげな投資信託を何個か見つけたけど、どれを買えばいいか決められない・・・

迷ったら、全部買うという方法もアリです。

投資信託なら100円から買えるので、2つで迷っているなら、半分づつ買う、みたいな感じです。

そうすれば、最終リターンはその2つの投資信託の平均となります。

手順⑤ 証券会社で口座開設する

ここまでで具体的な投資計画は決まりました。

次は証券口座開設になります。

おすすめは「楽天証券」か「SBI証券」です。

この2つは人気の証券会社のツートップであり、どちらも国内最安値クラスの手数料、金融商品の取り扱い数を誇ります。

インデックス投資家に人気のある投資信託、ETFであれば大概どちらでも買うことができます。

ほしい金融商品が決まっていれば、それを買うことができる証券会社を選びましょう。

もし、どちらかで迷う場合は、ためているポイントで選ぶのもありです。

楽天ポイントをためている → 楽天証券

Tポイントをためている → SBI証券

※それぞれのポイントで投資信託も買えます。(最低100円~)

個人的なおすすめは楽天証券です。

私は楽天証券、SBI証券、マネックス証券、au株コム証券、大和証券の口座を持っていますが、楽天証券が一番気に入っています。

楽天証券をおすすめする理由は以下のとおりです。

→他の銀行口座を使う場合、自分で入金する必要があります。

オンラインでもできますが、銀行のパスワード入力などいろいろ手間です。

→メガバンクの定期預金金利が0.002%くらいのため、かなり高い。

③楽天カードで投資信託を買うと1%のポイントバックがある(毎月5万円まで)

→フルに使えば年6000ポイント貰えます。

実質、投資による1%の利回りが保証されます。

また、そのポイントも再投資できます。

上記のように、お得なサービスがあるため、「楽天証券」、「楽天銀行」、「楽天カード」をまとめて作ってしまうのがおすすめです。

手順⑥ 投資計画に沿って金融商品を発注する

口座開設が完了したら、あとは計画にそって投資をするだけになります。

積み立て投資の場合、各証券会社で積み立て設定ができるため、これが便利です。

この設定は、毎月指定した金額を自動で投資してくれるサービスになります。

このサービスを利用すれば、もうほとんどやることがありません。

ここまでの手順をもって、投資開始までの流れはおしまいです。

以降で解説する内容は、投資継続中にするべきことになります。

投資過程でのメンテナンス方法

インデックス投資の継続方法は2種類に分けられます。

②リバランス型

また、共通のメンテナンスとして、リスク許容度の見直しが挙げられます。

フルインベストメント型のメンテナンス方法

フルインベストメントとは、必要最小限の現金を残し、全てを投資に回す投資方法です。

例えば、生活防衛資金として、100万円を残しておき、毎月の収入から支出を差し引いた残り全てを積み立て投資に回す、というような投資スタイルです。

メリット

・何も考えず、積み立て設定さえしておけば良い。

デメリット

・暴落相場での買増しチャンスでも、買い増し額は「収入-支出」の残金に依存する。

フルインベストメント型の投資スタイルは、後述するリスク許容度の見直し以外する必要がありません。

思考停止で投資を継続できるため、非常に手間がなく、楽な投資です。

リバランス型のメンテナンス方法

一定間隔、もしくは、一定比率で資産の比率を調整する投資スタイルです。

一定間隔、一定比率に共通するのは、ベースとなる資産配分を決めておくことです。

例として、貯金30%、投資70%などとしておきます。

このベースを基準に、

・一定間隔の場合 → 年に1、2回特定のタイミング(任意)で変化した資産比率をもとに戻す。

・一定比率の場合 → 資産比率がベースから一定比率(任意)のズレが生じた時点でもとに戻す。

このような作業を行います。

こうすることで、株価が上がり過ぎている場合は強制的に利確をし、逆の場合は買い増すことになります。

つまり、過剰に投資に偏っている場合は貯金を増やし、過剰に貯金に偏っている場合は投資にお金を回すことになります。

こちらも、フルインベストメント型とは、別の意味で思考停止で資産管理できます。

フルインベストメント型とリバランス型、どちらの最終的リターンが高くなるか、この問題については株価の値動きに依存しており、超長期のインデックス投資において考えても、あまり意味がありません。

よって、「どちらを選べばインデックス投資を継続しやすいか?」、「ストレスなく投資できるか?」、このような視点で選んでOKです。

私の場合、両者を組み合わせています。

通常時はある程度の貯金を維持しつつ積み立て投資を継続し、暴落時には全ツッパして買い増す・・・

こんな感じです。

メンテナンス方法は好みで選ぶのが一番です。

※下記の本は様々な資金投入方法をバックテストした本です。

インデックス投資の買い方、メンテナンス方法を決めるうえで参考になります。

リスク許容度の見直し(共通)

リスク許容度の見直しはフルインベストメント型、リバランス型、どちらの投資スタイルでも必要なことです。

なぜなら、ライフステージ毎や時間の経過とともに、投資計画策定の際に見落とした支出の発見や、将来、必要になるお金が変化するからです。

これらを投資計画に組み込み、今後の投下資金の修正や、資産の一部売却なども検討しましょう。

そんなに頻繫にリスク許容度の見直しをする必要はありません。

年1回~数年に1回程度でOKです。

生活環境の変化に合わせて逐次でOK!

資産価格下落時の対処方法

長期投資で避けられないのが暴落です。

インデックス投資では、暴落時の対処によって大きく最終損益に影響します。

この項では、暴落への対処方法を解説します。

損切りはしてはいけない

絶対やってはいけないのが損切りです。

よく株やFXでは損切りが大事などと言われますが、インデックス投資においては完全に悪手です。

理由として、

①ほっておけば、回復する。

②長期投資におていは一時的な暴落など誤差。

③損切りして、さらに安値で買い直してもいいが、そもそもこれが難しい。

④むしろ数年に一度のバーゲンセールなので、インデックス投資家であれば喜々として買うべき。

④は、まあ、極論なので気にしないで下さい。

暴落はリスク許容度内で投資をしている限り、何度か経験すれば慣れます。

こればかりは、慣れろ、としか言えないです。

慣れないようなら、リスク許容度の見直しをして投資資金を減らすことも考慮しましょう。

リラックスして投資するのが一番です。

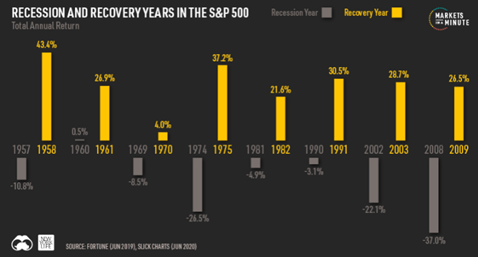

※下記のグラフはS&P500の暴落と、その回復のパーセンテージを表しています。

暴落後にはしっかり回復しているのが見て取れます。

出典:Advisor CHANNEL 「The Pyramid of Equity Returns: Almost 200 Years of U.S. Stock Performance」

余裕があれば買増しをしたい

暴落時にメンタル的にも、資金的にも余裕があれば買増ししましょう。

そうすることで、最終リターンを大きく増やせる可能性があります。

インデックス投資は超長期では、資産価格は右肩上がりという前提のもと投資をするため、暴落はチャンスでしかありません。

買増しです。

買増い一択です。

暴落時の買い増しは投資に慣れてる人向けだよ。

戦々恐々としてるなら傍観して、投資計画に沿って行動すればOK!

暴落は初心者にはつらいかかもしれません。

かつての私もそうでした。

しかし、今では投資歴15年で、リーマンショックなど多くの暴落を経験した結果、なんとも思わなくなりました。

むしろ、バーゲンセールが来たと、めちゃくちゃテンションが上がります。

インデックス投資をやめるタイミング

ここまでの解説は投資開始~投資過程の解説でした。

ここからは、「いつまで続けるべきか?」というポイントを解説します。

資産を増やしたければ永続するべき

資産を増やしたければ、インデックス投資をやめる必要はありません。

もし、全ての資産を貯金でもつことに拘りがないのであれば、インデックス投資を継続することをおすすめします。

インデックス投資を継続すべき理由は、以下の通りです。

・資産防衛の観点から、幅広い資産に分散しておくほうがよい。

・インデックス投資継続で、さらなる資産増が望める。

・必要に応じて、部分的に売却していけばよい。

また、インデックス投資の出口戦略として、4%ルールというものがあります。

投資信託、ETFなどを、毎年4%づつ取り崩していく、というものです。

こうすることで、資産寿命が延び、さらに利確も進められる利点があります。

4%ルールなら、余程タイミングが悪い場合を除き、30年以上たっても資産が残り、かつ、利確をしたうえでもさらに資産が増えるという状況になりえます。

投資の出口戦略としておすすめです。

※4%ルールについて詳しくは、下記の記事をご覧ください。

目標価格に到達したとき

目標金額に到達したときに売却する、という判断もおすすめです。

あえてこれ以上資産を増やす必要がないのであれば、リスクを取って投資をする必要はありません。

ただ、この場合でも、全て売却してしまうのではなく、一部は保有し続けることをおすすめします。

資産防衛の視点から、特定の資産だけ持つのはリスクが高いです。

それが「貯金」だとしてもです。(貯金はインフレリスクあり)

そのため、投資比率を低めに設定して投資を続けましょう。

投資計画が破綻したとき

基本的に、投資過程での中断はおすすめしません。

前述したように、インデックス投資は投資期間が長くなれば長くなるほど勝率が上がるためです。

しかし、不慮の事故や想定外の事態で、どうしても現金が必要という場合はあります。

そのときは、残念ですが売却して現金化しましょう。

なによりも生活を優先すべき!

投資計画が破綻しないためにも、投資を始める前の投資計画を入念に立て、途中のリスク許容度の見直しが重要になります。

インデックス投資で成功するためのテクニック

インデックス投資は株やFXなどと違い、チャートを分析したり、たくさん儲かる銘柄を選別するようなテクニックはいりません。

インデックス投資で必要なテクニックは2つだけです。

ここでは、その2つを紹介します。

②ただリスクコントロールして継続するだけでよい

インデックス投資の場合、小手先の投資テクニックに頼るより、いかに継続するかが重要になります。

継続を可能するため重要なことは、メンタルコントロール、リスクコントロールです。

インデックス投資にはメンタルコントロールが大事

インデックス投資で大事なことは、メンタルコントロールです。

理由として、超長期に渡り投資を続けるため、インデックス投資は上昇相場、暴落相場など、幾度となく経験することになります。

このような状況では、投資計画を破綻させる様々な誘惑が付きまといます。

このような誘惑に打ち勝つためにも、メンタルコントロールが重要になるのです。

投資計画を破綻させる誘惑の例として、

・暴落相場での周囲の総悲観を受け、損切りしたい欲求にかられる。

・暴落相場では、「投資するやつはバカ」のような論調も起こり、それを真に受ける可能性がある。

・上昇相場では、もっと儲かるのではと思い、ハイリスクな金融商品に手を出す。

・上昇相場での資産増加を受け、もっと儲けるために、リスク許容度以上の資金を投入する。

このようなことです。

もしかしたら、次の暴落で、投資系インフルエンサーが「今すぐ全部損切りするべき」、「インデックス投資はバカのやること」なんて言うかもしれません。

しかし、こういった外部の意見に惑わされず、自身の投資計画を初志貫徹することが大事です。

そのために必要なのがメンタルコントロールです。

ただリスクコントロールして継続するだけでよい

メンタルコントロールと同じくらい重要なテクニックはリスクコントロールです。

これは、自身の家計を把握し、収支をコントロールすることと、今後発生しそう支出を予測しておき、適宜リスク許容度を調整することです。

インデックス投資において、生活が安定していれば余裕をもって投資に臨むことができます。

反対に、家計管理がまともにできず、常に予想外の支出がある状態では、投資の継続はままなりません。

インデックス投資で勝つためには、「継続」すること一点に集中することが重要です。

投資の継続は、「生活の安定」の土台のうえに成り立ちます。

しっかり家計管理をして、適度な投資をすることがリスクコントロールにつながります。

まとめ

「【未経験者向け】インデックス投資のやり方を解説。【手順付き】」のまとめです。

①資産形成のゴールを決める

②ゴールから逆算した投資計画を立てる

③リスク許容度を把握する

④投資対象を選択する

⑤証券会社で口座開設する

⑥計画に沿って金融商品を発注する

・フルインベストメント型で投資を継続する

・もしくは、リバランスしながら投資を継続する

・リスク許容度の見直しをは1年~数年に1度する

・インデックス投資は極力長く続けたほうがいい

・目標金額に到達したらやめるのもアリ

・途中中断はおすすめしない

・リスクコントロールとメンタルコントロールが大事