セミリタイアを目指している私のポートフォリオを公開します。

2021年末のポートフォリオです。

※不定期でこのページを更新予定です。

他の投資系ブロガーさんは毎月更新されてたりしますが、当サイトでは不定期更新とします。

不定期な理由として、

・投資スタイルがインデックス投資のため、あまり変化がない。

・頻繫に売買していない

・私自身が毎月の資産増減をあまり気にしていない

また、投資履歴などを時系列順に載せたいので、追加情報があればこのページを適宜更新する予定です。

※プロフィールには、これまでの実現損益と投資経歴を載せてます。

ポートフォリオ公開の目的

個人投資家としてのモデルケース、実例の紹介的な意味で他者への情報提供を目的としています。

また、私自身の投資スタンスの変化を確認する意図と、売買履歴を残しておくためです。

その他、投資プラン等の変更点も時系列が分かるように更新予定です。

投資属性

(2021年9月)

①年齢 → 30代半ば

②投資歴 → 15年目

③独身 or 既婚 → 独身

④持ち家 or 賃貸 → 賃貸(一人暮らし)

⑤保険の有無 → 生命保険等は入っていない

⑥車の保有 → なし。以前はバイクに乗ってたくらいで、乗り物にそんなにお金は掛けてません。

⑦年収 → 年代の平均よりは少し多いくらい

⑧節約してる? → ほぼしてない。家計簿をつけているため、収支の把握をしており、今の貯金額(投資額)で十分と思ってる。

投資の目的

(2021/9月)

45歳までにセミリタイアを目指しており、そのために投資をしています。

セミリタイアといっても、働くことを想定せず、可能な限り完全なリタイアを目指しています。

あえてFIREやアーリーリタイアという言葉を使わず、セミリタイアとしている理由として、

・寿命が尽きる前に資産が尽きるというリスクを回避するために、リスクヘッジとして状況次第では働くことを想定している。

・暇つぶし程度に働くかもしれない。

・ブログ運営のような、企業に所属せず個人でお金を稼げるのであれば、働いてもいいと思っている。

こんな感じで、一応は働く可能性を想定しているからです。

まあ、FIREでもアーリーリタイアでもセミリタイアでも言葉はなんでもいいんですが、私が想定する生活は、以下の①~④のような感じです。

①生活費300万/年をミニマムとしたリタイア生活をしたい

→インドアな生活に徹するなら月20万、年240万でも十分満足なんですが、アウトドアな生活をする場合や新たな趣味が増えることも想定してこの金額です。

今現在の生活はコロナによる影響でインドアな生活をしてます。

月20万もあれば、ストレスなく、特に我慢することもなく生活できています。

※家計簿つけてるので生活費は把握済み。

また、コロナ以前は海外旅行を年2.3回はしていました。

そのときの年間生活費が300万円~330万円程度なので、まあ300万もあれば、のんびり生活しつつ趣味や旅行も楽しめるかな、と想定しています。

足りなければ、短期のバイトでもすればいいし・・・

②生活費は配当金、資産の取り崩しによる確保を想定している

③企業に所属する労働に依存しないで生きていける状態が理想

→FIREのFIの部分(Financial Independence, Retire Early)

※経済的自立をしたい

④資産枯渇のリスクヘッジ、ダメ押しとして働くことは一応想定している

上記の目標を達成するために、投資の出口戦略「4%ルール」に従うのであれば理論値で約7500万円が必要になってきます。

よって、私の投資目標は45歳時点で最低でも7500万円となります。

2021年9月をベースに資産3000万円程度保有しており、目標を達成するためには、

・市場平均程度の利回り → 年利6%もあれば十分

・退職金

・今後の給与所得より年間120万程度を投資する

上記の条件が必要になります。

いずれも難易度は高くなく、十分達成可能な見込みです。

誤差はあるでしょうが、遅くとも50歳までには達成可能かな、と思っています。

※年利6%はインデックス投資であれば、高いとも低いとも言えないくらいの利回りです。

ただ、リーマンショック以降は年利10%以上が当たり前だったので、それに比べれば低めな利回りです。

というか、年利6%想定であれば、この先いっさい追加投資せず退職金がゼロでも、50歳くらいには7500万円に到達する見込みです。

病気や不慮の事態など、余程のことが無い限りは余裕があります。

上記のことは、あくまでも現時点の目標であり、ゴールが近づけばより正確な必要資金等を算出するつもりです。

※インフレ率や税制の変更、生活費の見直しなどを考慮し、正確な目標を算出するつもりです。

2021年をベースに10年近く先の話なので、途中で目標金額が増減するかもしれませんし、働きながら4%ルールも実施し、生活レベルを上げるのも悪くないかな、という感じです。

基準ポートフォリオ(2021年9月)

この記事を公開した時点のポートフォリオをベースとし、以降は情報の追加をしていく予定です。

※これより以前のポートフォリオは、以下の記事でしか公開していません。

以下は2021年9月22日時点のポートフォリオです。

・投資信託、ETF

・仮想通貨

・ビットコイン → 約0.32BTC

・リップル → 1000xrp

・イーサリアム → 0.63ETH

・現金

→約969万円

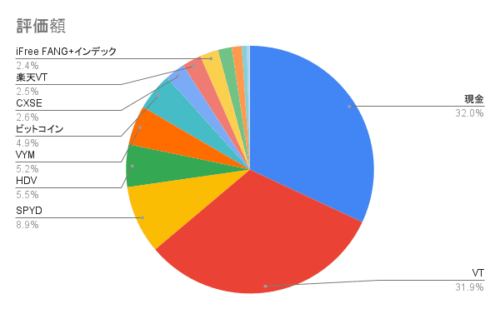

資産構成比率(2021年9月)

| 資産 | 評価額 | 構成比率 | 備考 |

| 現金 | 9,689,873 | 31.96% | |

| VT | 9,670,314 | 31.89% | コア |

| SPYD | 2,692,818 | 8.88% | コア |

| HDV | 1,678,542 | 5.54% | コア |

| VYM | 1,563,182 | 5.16% | コア |

| ビットコイン | 1,486,540 | 4.90% | 宝くじ枠 |

| CXSE | 787,587 | 2.60% | サテライト |

| 楽天VT | 757,971 | 2.50% | コア |

| iFree FANG+インデックス | 728,775 | 2.40% | サテライト |

| 楽天VTI | 543,653 | 1.79% | コア |

| VOO | 397,719 | 1.31% | サテライト |

| イーサリアム | 199,767 | 0.66% | 宝くじ枠 |

| リップル | 100,000 | 0.33% | 宝くじ枠 |

| iFreeレバレッジNASDAQ100 | 20,289 | 0.07% | 宝くじ枠 |

| 米ドル | 3,404 | 0.01% | |

| 合計 | 30,320,434 | 100.00% |

ポートフォリオの解説

投資の基本方針はインデックス投資です。

メインは全世界連動の「VT」への投資であり、積立投資する際は楽天VTに投資しています。

コアサテライト戦略プラス宝くじ枠で運用しており、

コア → インデックス投資 + 高配当ETF

サテライト → 資産リバランス時の売却用

宝くじ枠 → ほぼ期待していないが、当てればでかい

こんな感じ。

※厳密にはVT、楽天VT以外は全てサテライトですが、ここらへんは気分次第です。

コア資産

・VT、SPYD、VYM、HDV、楽天VT、楽天VTI

インデックス投資と高配当ETFの2段構成。

サテライト資産

・VOO、CXSE、iFreeファング+、

サテライトはリバランス用資産という位置づけ。

状況によっては現金化をするための資産。

宝くじ枠

・iFreeレバレッジNASDAQ100(レバナス)

・仮想通貨(ビットコイン、イーサリアム、リップル)

宝くじ枠はハイリスク、ハイリターンの資産で固めています。

仮想通貨については2017年から保有しており、2021年春くらいに全体の7、8割程度を利確済み。(元本分回収+利確済み)

もし、ビットコインが200万円を割るようなら、追加で買うかもしれない・・・

基本的には、余程暴落しない限りは新規の購入はない予定です。

レバナスは最近、何かと話題になっているようなので、ポイント分で買ってみただけ。

レバナスについては、暴落時には資産全体の3%分程度は買ってみてもいいかな、と思うくらい・・・

極論、すべてVTにしてもいいのですが、私は気分屋であり、時期によって買う銘柄が異なっているため、このようなポートフォリオ構成になってます。

ただ、あくまでも基本投資方針は全世界株式連動に主眼を置いてます。

※インデックス投資は投資期間が重要であり、ある程度の適当さは誤差の範囲、と思っています。

別に頻繫にスイッチングしているわけじゃないので、まぁいっか・・・

という感じです。

また、以前は個別株も持っていましたが、2021年上半期で全て売却しました。

今後はETF、投資信託のみ(一部仮想通貨)で運用予定です。

前述したように、年利6%もあれば投資目標は達成可能であり、もう過剰なリスクを取るつもりはありません。

投資目標とリスクが一致していることが大事!

ポートフォリオ(2021年10月)

以下は2021年10月29日時点のポートフォリオです。

2020年末より+1000万円達成。

(投資による増加分だけでなく、給料からの貯金も含む)

※前月より大きく資産が増加した要因として、円安になったこと、仮想通貨の価格上昇が挙げられる。

・投資信託、ETF

上記以外でTQQQを3株保有。

・仮想通貨

※2021年9月度から変化なし。

・ビットコイン → 約0.32BTC

・リップル → 1000xrp

・イーサリアム → 0.63ETH

・現金

→約1000万円

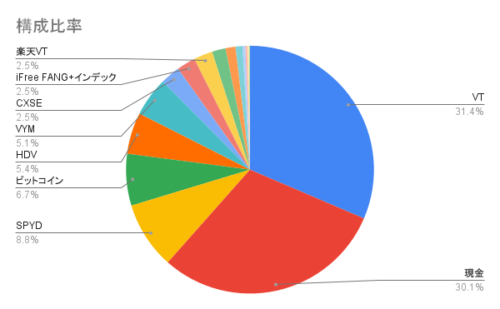

資産構成比率(2021年10月)

| 資産 | 評価額 | 構成比率 | 備考 |

| VT | ¥10,446,320 | 31.44% | コア |

| 現金 | ¥10,000,000 | 30.10% | |

| SPYD | ¥2,915,089 | 8.77% | コア |

| ビットコイン | ¥2,242,413 | 6.75% | 宝くじ枠 |

| HDV | ¥1,795,356 | 5.40% | コア |

| VYM | ¥1,701,260 | 5.12% | コア |

| CXSE | ¥846,850 | 2.55% | サテライト |

| iFree FANG+インデックス | ¥816,089 | 2.46% | サテライト |

| 楽天VT | ¥814,856 | 2.45% | コア |

| 楽天VTI | ¥590,998 | 1.78% | コア |

| VOO | ¥430,773 | 1.30% | サテライト |

| イーサリアム | ¥302,400 | 0.91% | 宝くじ枠 |

| リップル | ¥120,000 | 0.36% | 宝くじ枠 |

| iFreeレバレッジNASDAQ100 | ¥79,732 | 0.24% | 宝くじ枠 |

| 米ドル | ¥72,119 | 0.22% | |

| TQQQ | ¥51,975 | 0.16% | 宝くじ枠 |

| 合計 | ¥33,226,230 | 100.00% |

※前回からの変化点として、新たに宝くじ枠でTQQQを5万円分ほど追加した。

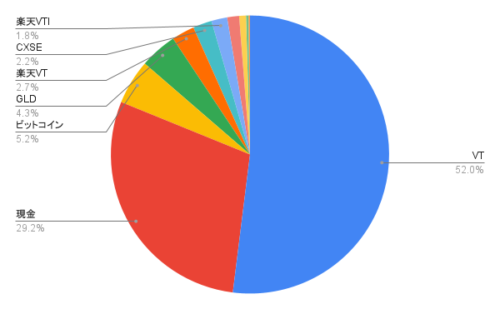

ポートフォリオ(2021年末)

以下は2021年末のポートフォリオです。

2020年末より+1100万円達成。

(投資による増加分だけでなく、給料からの貯金も含む)

・投資信託、ETF

上記以外でTQQQを3株保有。

・仮想通貨

※2021年9月度から変化なし。

・ビットコイン → 約0.32BTC

・リップル → 1000xrp

・イーサリアム → 0.63ETH

・現金

→約1027万円

資産構成比率(2021年末)

| 資産 | 評価額 | 構成比率 | 備考 |

| vt | \17,462,666 | 51.97% | コア |

| 現金 | \9,805,142 | 29.18% | |

| ビットコイン | \1,743,487 | 5.19% | 宝くじ枠 |

| gld | \1,454,594 | 4.33% | サテライト |

| 楽天VT | \892,150 | 2.66% | コア |

| cxse | \737,780 | 2.20% | サテライト |

| 楽天VTI | \616,566 | 1.84% | コア |

| 米ドル | \467,538 | 1.39% | |

| イーサリアム | \265,707 | 0.79% | 宝くじ枠 |

| リップル | \95,000 | 0.28% | 宝くじ枠 |

| TQQQ | \59,022 | 0.18% | 宝くじ枠 |

| 合計 | \33,599,652 | 100.00% |

今後の投資プラン

(2021/9月)

現金比率が32%のため、可能な限り早い段階でフルインベストメント状態にしたいと思っています。

理由として、前述した投資目標達成のためには、ポートフォリオ全体で年利6%程度の増加が必要であり、キャッシュポジションが多いほど、リスク資産の利回りが高くないと、目標達成困難になるからです。

また、もともとフルインベストメント状態だったのが、ここ数年の好調な相場での利確によりキャッシュポジションが増えているだけであり、フルインベストメントに一切抵抗がないのも理由の1つです。

私にとって理想的な展開は、今年中に-20%以上クラスの暴落が発生してくれることです。

その間に買い増すことによって、フルインベストメント状態に近づけたいと考えています。

また、仮にたいして暴落せず、このまま株価が上がり続けるようなら、2022年~2023年の2年間、毎月ドルコスト平均法で買い増して、フルインベストメント状態にする予定です。

(2021/10月)

いっこうに暴落する気配がなく、コア資産の追加投資は控えています。

今年暴落が来なければ、来年よりドルコスト平均法によりフルインベストメント状態を目指す予定です。

最近の心境の変化として、レバレッジ系の金融商品について興味が出てきました。

宝くじ枠として、ポートフォリオの3~5%程度は組み入れてもいいかな、という感じです。

TQQQを購入するために、サクソバンク証券の口座も開設しました。

ポートフォリオのドローダウン履歴

(2021/9月)

投資歴15年で最高のドローダウン(金額ベース)が2020年コロナショック時の-216万円です。

※含み益140万円 → -216万円までドローダウンした。

(2021年は資産ピーク3150万円 → 3000万円までドローダウン)

パーセンテージベースでこれよりひどいドローダウンをしたことがあるような気がしますが、昔のこと過ぎてあんまり覚えてない・・・

今後は履歴を残す意味でも、ドローダウンを更新したらスクショしてブログを更新したいと思ってます。

ただ、正直いくら暴落しようが今さら気にも留めていないので、更新忘れるかも・・・

ポートフォリオの売買履歴

※基準ポートフォリオ(2021/9月)にたいしての売買履歴です。

| 日付 | 買い/売り | 銘柄 | 金額 | 備考 |

| 2021/10/5 | 買い | iFreeレバレッジNASDAQ100 | 50,000円 | NYダウ34,002/ナスダック総合14,255 |

| 2021/10/29 | 買い | TQQQ | 50,000円 | NYダウ35,730/ナスダック総合15,448 |

| 2021/11/9 | 売り | iFree FANG+インデックス | 848,207円 | 利確+146,013円 |

| 2021/11/19 | 買い | iFreeレバレッジNASDAQ100 | 13,458円 | 全額楽天ポイント使用 |

| 2021/11/22 | 買い | TECL | 58,000円 | NYダウ35,619/ナスダック総合15,854 |

| 2021/11/24 | 買い | GLD | 992,000円 | NYダウ35,813/ナスダック総合15,775 |

| 2021/11/25 | 買い | GLD | 476,000円 | NYダウ35,804/ナスダック総合15,845 |

| 2021/11/29 | 買い | iFreeレバレッジNASDAQ100 | 571円 | 全額楽天ポイント使用 |

| 2021/12/2 | 買い | 楽天VT | 50,000円 | 楽天カードによる積み立て |

| 2021/12/7 | 買い | iFreeレバレッジNASDAQ100 | 500円 | 282円はポイント使用、SPUを上げるために買い |

| 2021/12/13 | 売り | TECL | 58,850円 | 利確326円 |

| 2021/12/14 | 売り | iFreeレバレッジNASDAQ100 | 98,266円 | 利確12,234円 |

| 2021/12/21 | 売り | SPYD | 2,858,661円 | 利確598,630円 |

| 2021/12/21 | 買い | VT | 2,936,241円 | SPYD→VTにスイッチング |

| 2021/12/23 | 売り | HDV | 1,822,193円 | 利確284,483円 |

| 2021/12/23 | 買い | VT | 1,843,591円 | HDV→VTにスイッチング |

| 2021/12/28 | 売り | VYM | 1,762,296円 | 利確580,325円 |

| 2021/12/28 | 買い | VT | 1,837,723円 | VYM→VTにスイッチング |

| 2021/12/28 | 売り | VOO | 450,418 | 利確87,861円 |

12/13,12/14のTECLとレバナスの利確は、冷静に考えたら今、特定口座で保有するより、来年NISAで買ったほうがメリットあるな、と思ったから。

多分来年1月になったらすぐに同額以上を買い直すと思う・・・